目次

主要株価一週間の動き

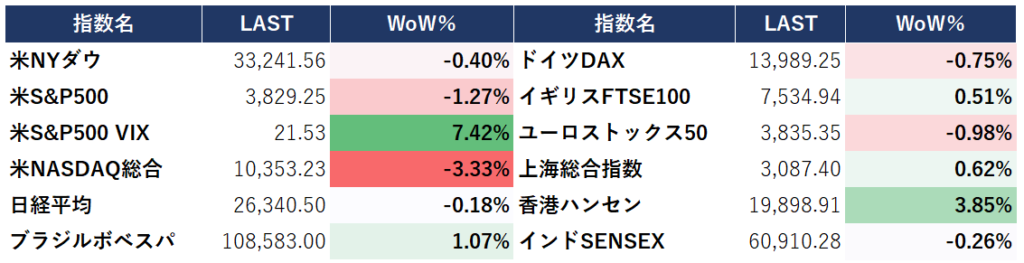

香港ハンセンが反発、そのほかは祝日、クリスマスで動きなし。VIXが急上昇。

為替1週間の動き

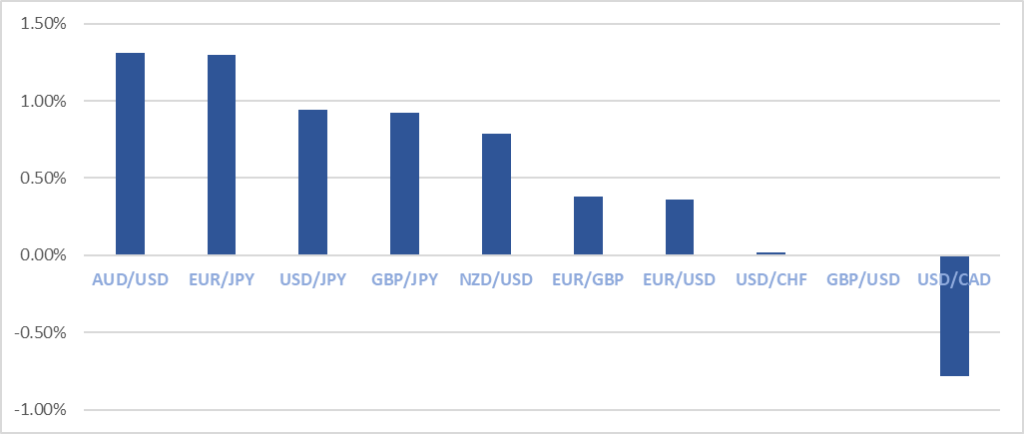

カナダドルが急落、そのほかは黒田総裁の利上げ以降巻き戻し。

米国債利回り

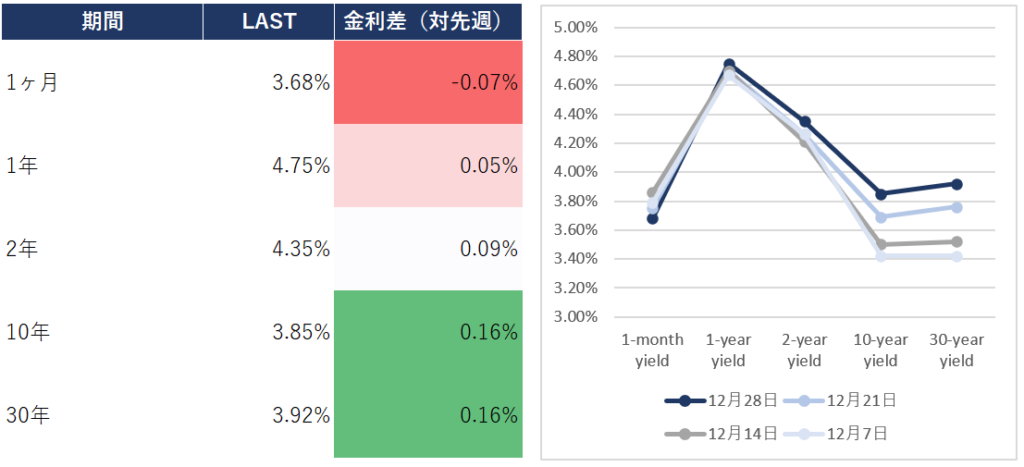

全体的に金利は上昇。思ったより株はクリスマスラリーは起こらず。

来年の展望(マクロ)

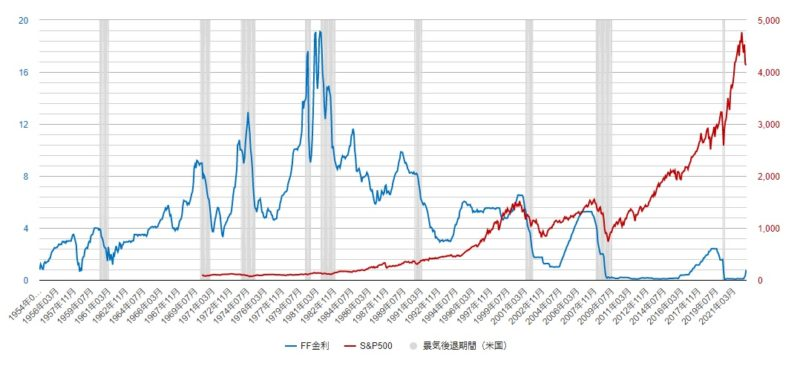

今年は総じて利上げとインフレに左右された年でした。来年以降の米国経済はどうなるのかは主に以下の焦点に絞られます。

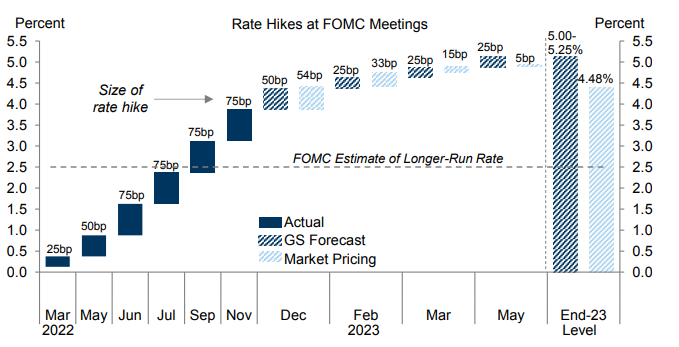

・利上げペース

・リセッション(景気後退)の有無

リセッションとは各国により定義は異なりますが、欧米では一般的に国内総生産(GDP)が2四半期連続でマイナス成長となった場合をリセッションといいます。つまり割と悪い結果が出てからリセッションと判断されるのでもうリセッションといわれたときには株価の底を通過している可能性もあるわけです。

さてその景気後退をするかという話ですが、雇用統計なんかを見ていると米国経済は意外と堅調に推移していることが予想できます。中には米国の過度な利上げによってリセッションが起きると予想している投資家も多いですが、

10月の非農業部門雇用者数は26.1万人増加し、GDPは第三四半期に年率2.6%の成長を見せました。インフレも収まりを見せることにより個人の実質所得は2023年に改善することが予想される。

また住宅価格を見てもバブル的な上昇はピークアウトしており、アパートの新規契約家賃も低下して始めている。

よってコアPCEインフレ率は2022年1月をピークに下がっていくことを予想する。

ゴールドマンの予想を以前にも見せたが、来年夏までにターゲットレート5-5.25%に向けて利上げのペースを落として行っていくが労働市場の底堅さからリセッション入りはしないと考える。

では結局S&P500はどこに落ち着くのかという話だが、下記のような動きを予想する。今年にわたって続いていた葵トレンドラインは要注意。200日移動平均線と重なるのでいずれにしろそこを超えるまでは安心できない。

下に大きな抵抗滞があり、ここまでなら止まる可能性もあるがここを超えて下がった場合はいったん損切をおすすめする。

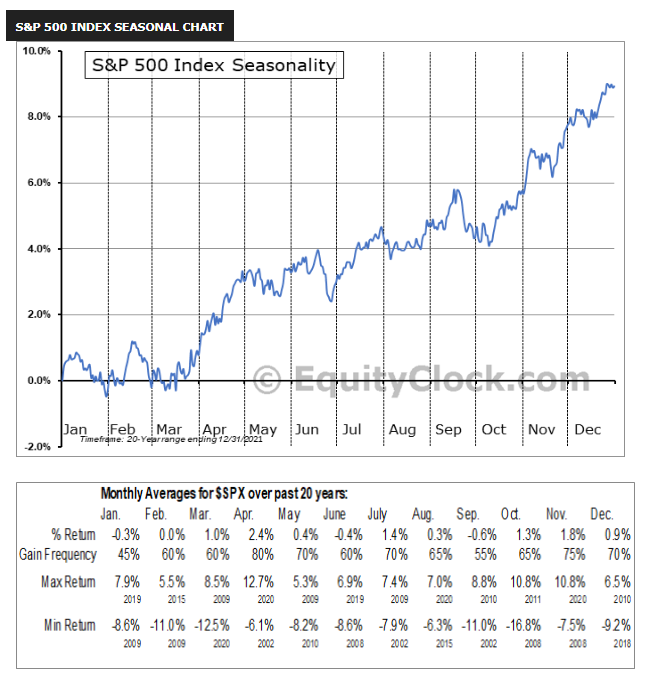

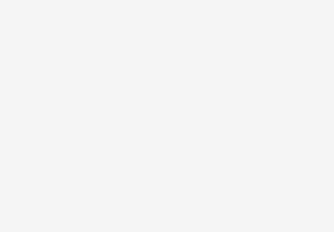

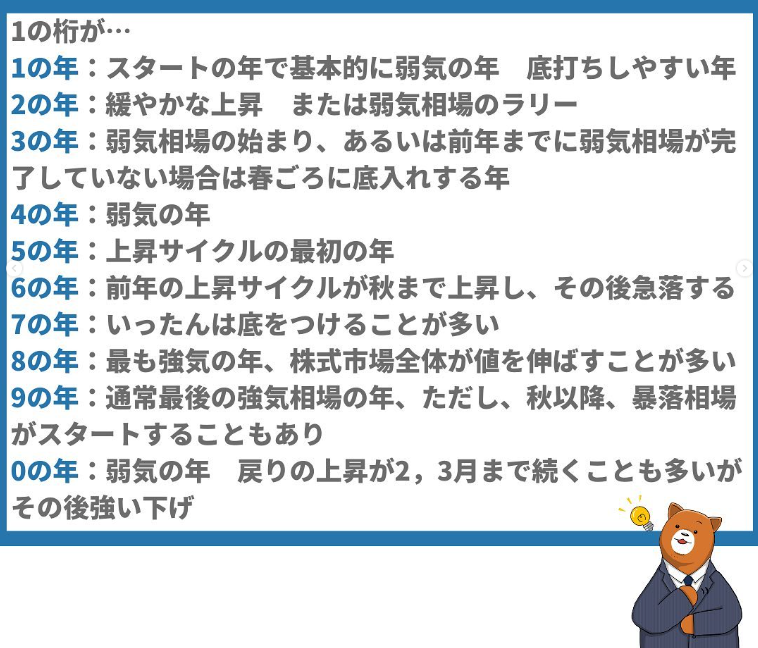

アノマリーと季節性チャート

アノマリーといって「理由はわからないがその傾向がある」ものを材料としても見てみよう。

季節性チャートといい、各商品が過去20年にわたりどのように動いてきたのかを示す。

例年1~3月はなにかしら問題が起きやすいので要注意。しかし仕込み時ともみられるのでここで仕込んで夏までの上昇を得る作戦もアリ。これらはデータに基づくものだが、過去の年単位アノマリーと月単位アノマリーも紹介しておく。

来年は3の年ですが今年が弱気相場だったので春ごろに底入れすることがアノマリーからは予想できます。

欧州株の行方

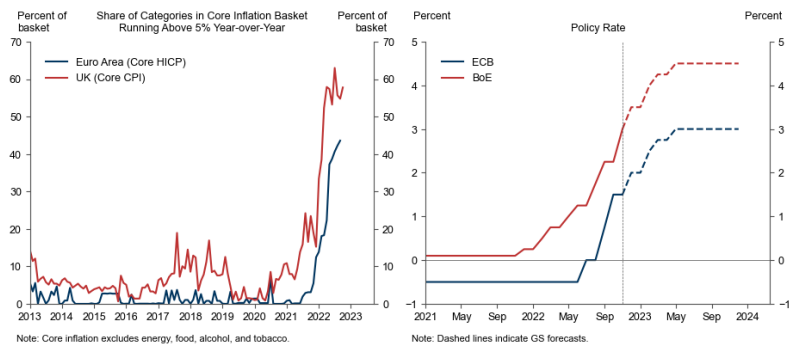

欧州株は以前よりこちらのブログでお伝えしている通りロシアウクライナ問題は続き、インフレが落ち着かないことを予想している。

インフレ圧力が続いていることからECBは5月までにさらに追加利上げを行い、英国では逼迫した労働市場、強い賃金上昇、高水準のインフレをもとに英中銀はさらに大きな利上げをすると予想する。

この予想から今後FXで以下のような戦略が考えられる。

GBP>EUR>USD>JPYの流れ、正直日銀の黒田総裁の交代を目前にした実質利上げの影響がどこまであるかわからないが、利上げをペースダウンするUSDとのトレードであればワークするように見える。

中国経済のオープン

コロナの再燃によってゼロコロナ政策を行っている中国。これによってエネルギー価格も需要の減退によって価格に蓋が乗っている状態。来年の春~夏にかけてオープンすると予想するので株価は復活予想。不動産セクターが縮小の一途をたどっている部分が懸念点。パンデミックが収束はすると思うが不動産価格が復活するかは少し様子見しながら仕込む必要がある。

さらに米国は今中国にハイテク関連の貿易規制を行っておりそれが加速すればさらに向かい風となる。

200日移動平均線を超えて戻ってきたところが勝負です。

意外とねらい目な新興国銘柄

新興国銘柄は経済活動が予測が高く設定されている国が多い。GDP成長率で見ても、利上げ先行国は景気拡大が続いている。

G20の上位GDP予想の国を見てみると中国、インド、インドネシアがダントツで高いことがわかる。インドSENSEXは以前2075年の世界予測でインドが上位に来ていることもあり、長期投資でも組み込んで良いと思う。みんな大好きカップウィズハンドルが完成したら上昇目線。

ブラジルに関してはコアインフレ率の低下が顕著であり、2023年の第二四半期にはゴールドマンの方で利下げが予想され、後期には成長率が2%まで回復すると予想している。

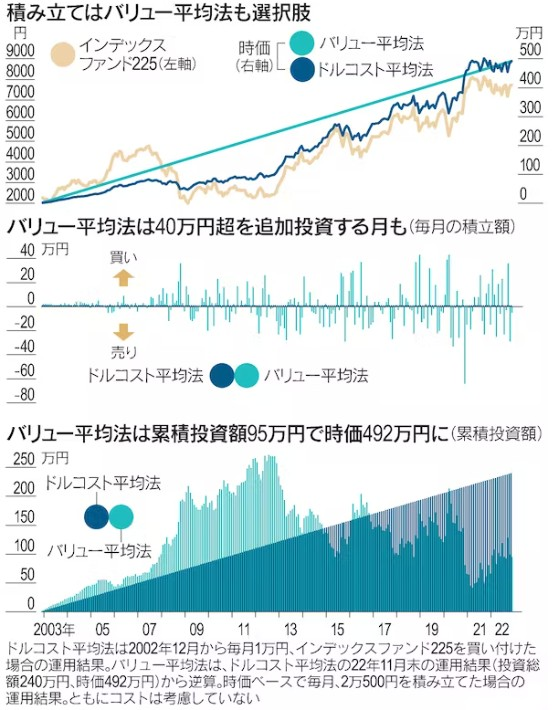

おまけ(バリューコスト法)

バリュー平均法は計算と計画性が必要です。

手間と資金力が必要な代わりに続ければ確実に目標を達成できるメリットがあります。

バリュー平均法とは

買いと売りを組み合わせてスケジュール通りに時価総額を上げていく方法です。

たとえば今5年間で600万円ためるという目標ありきでバリュー投資法を行います。

その場合年120万円、月10万円ずつ積み立てれば達成できますね。

①1ヶ月目の金融商品の価格が1000円だとしましょう。何口買えるでしょうか。

10万円÷1000円=100口です。

②ここで2か月目価格が800円になっているとします。すると保有している金融商品の時価は

800円×100口=8万円になります。本来2か月目で20万円積み立ててないといけないので今回は12万円分を追加投入。

12万円÷800円=150口

ということで合計口数は250口です。

③逆に値段が上がったときはどうでしょう。

今価格が1600円になりました。時価は1600円×250口=40万円です。本来3ヶ月目では30万円が目標でしたから10万円オーバーです。なのでこのとき10万円分利益確定ができます。

63口売却です。

ドルコスト法では買い足していくだけでしたが、バリューコスト法は途中で利益確定もしながら確実に目標額まで到達する方法です。

その代わりデメリットとして値段が下がり続けると入金力が必要になります。

そういうことなので今ある程度資産があってそれをなるべく早く投資に回したい人向けですね。積み立てを楽しみたい人はドルコストをお勧めです。

ではどっちがいいの?という結論ですが増えるのはバリュー平均法です。

日経平均株価に連動する商品で日経新聞が調査したところ。ドルコスト法で1万円を2002年から2022年まで積み立てると積み立て元本は240万円に対し最終的な運用額は492万円でした。

逆に492万円を目標としたバリュー平均法では元本は95万円で済んだそうです。

下がったときに多くを買えるためこのような差が出ますが、目標ありきなので目標額がしっかり決まってる人はバリューコスト法がおすすめです。

もっと中身や商品について知りたいという方は以下より無料ラインに登録して勉強してみてください。

マネトレ大学開校!

長らくお待たせしました。ゴールドマン時代に習ったこと研修などを詰め込んだマネトレ大学を開校します!ぜひこちら覗いてみてくださいね。

まずは無料ライン登録はこちら↓

コメント