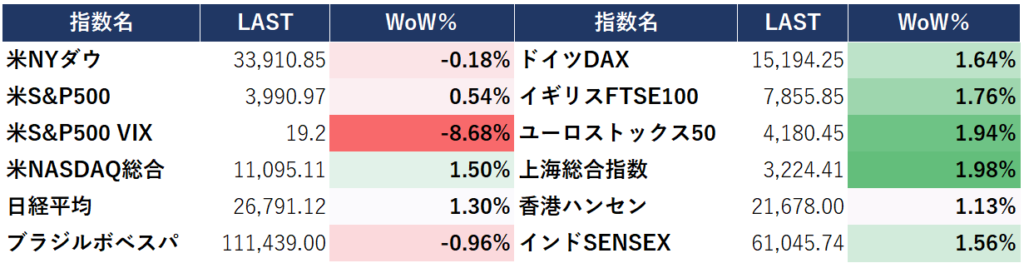

1週間主要株価指数

先週から今週にかけては株は安定的に上昇。VIX指数が著しく下がった割にはあまり米株は伸びていない。去年の年末の予想通り香港、上海などの中国株はゼロコロナ政策の緩和予測により上昇。

気になる点としては意外とヨーロッパ株が伸びているという点。日本株は本日の日銀決定会合で金融緩和維持という報道もあって大幅に最後上昇した。

S&P500は何度も挑戦している200日移動平均線に近づいている。VIXが18~19で一度上がる習性が最近見られることからここらへんで一度下がってくることを予想。逆にここを突き抜けたらかなり強い。

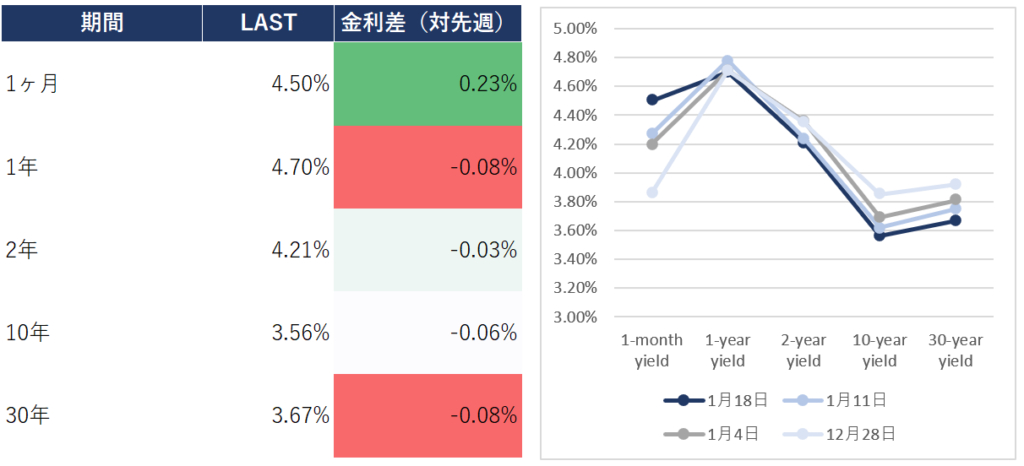

債券利回り

物価指数の数値が発表されたものの、予想からのズレの無い結果。インフレはピークアウトしてきた印象であり、長期金利も落ちてきている。利上げのペースも減速が予想され、為替はドルが弱い印象。

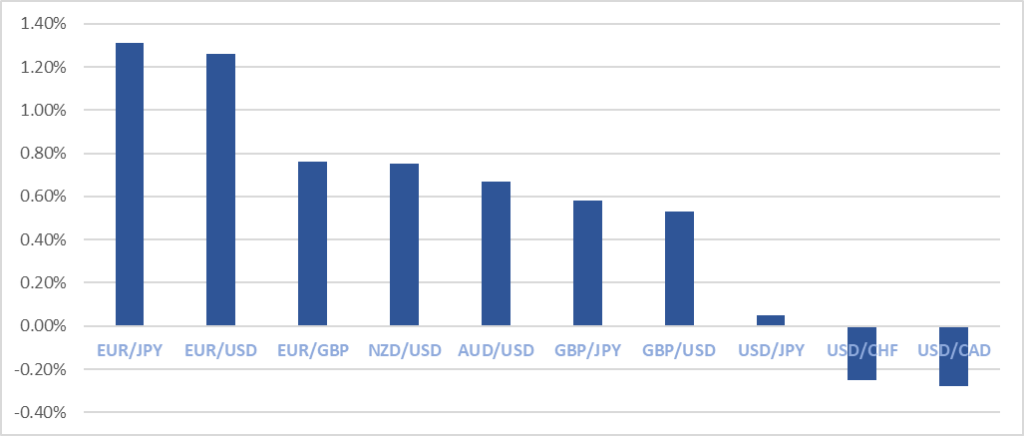

為替1週間の動き

為替はドル、円が引き続き弱かった一週間。年末の予想では利上げを継続するヨーロッパ通貨に対する買いでEURUSDやGBPUSDの買いを予想していたが予想通りの動き。

本日の日銀決定会合で日本の金利が引き続き抑えられることから円安に向かったが、正直抑え続けられるかはわからない。円に関わる資産には手を出さないことを勧める。

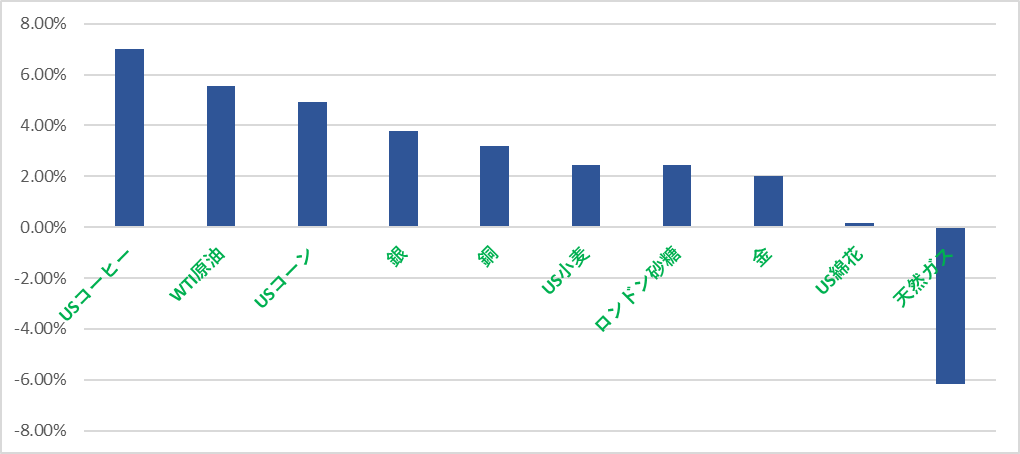

コモディティ

コモディティはどれも上昇。特にドルが下がっていることから金は年始から大きく上昇しているのがわかる。天然ガスは去年の分を吐き出すようにマイナスが続いている。今年はドルの利上げもひと段落し、金投資の人気が戻ってくると予想。

日銀「なにもしない砲」

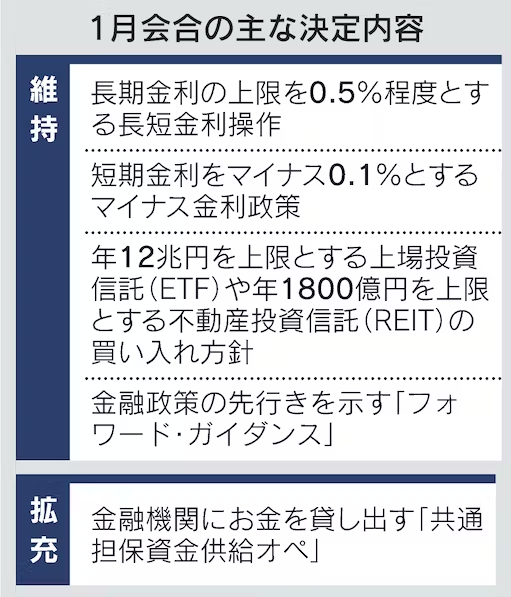

日本銀行は1月17日~18日に開いた金融政策決定会合で大規模な金融緩和の維持を決めました。

12月に実質利上げを行った0.5%の許容度をそのままにする予定です。市場では結構利上げを踏み切るとの予想が相次いでいたので記者会見でこれを発表した時間から大きく市場が動きましたね。

こちらが本日の主な決定内容ですが、拡充の部分の共通担保資金供給オペを若干解説。

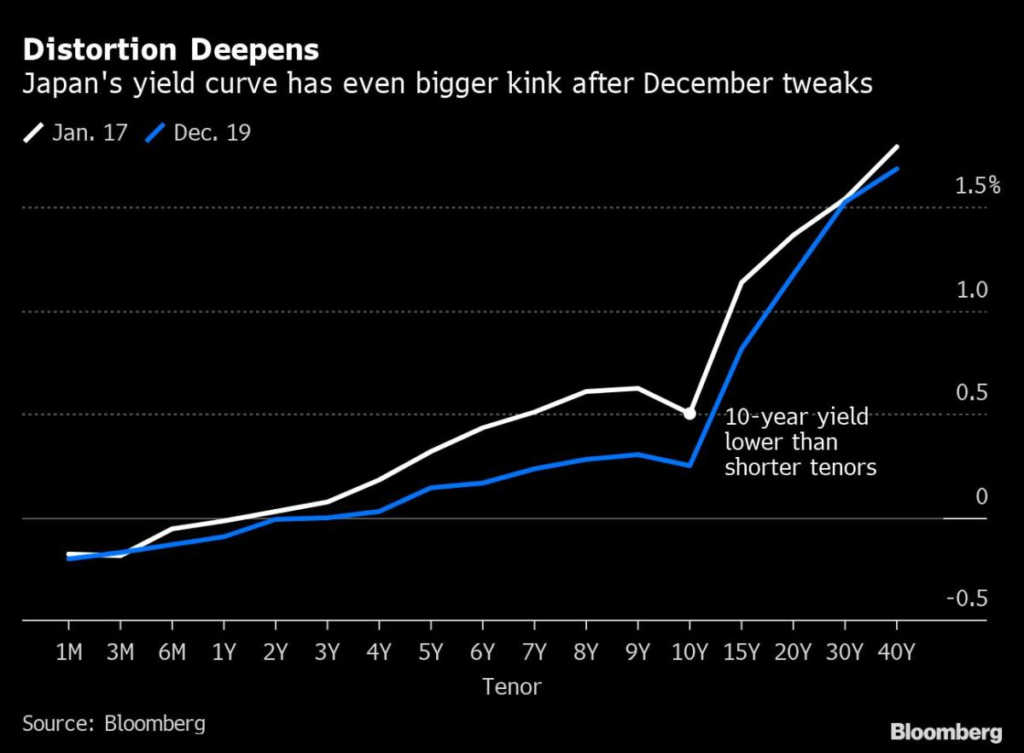

金利と債券価格は逆の動きをします。これの説明は過去のブログを見ていただければ解説しているので割愛。日銀は日本の金利を抑えるために大量の国債を購入していたわけです。国債を大量に買えば価格が維持され、そのまま金利が維持されます。これをイールドカーブコントロールといいます。

以前これもブログで紹介しましたが、現在日本のイールドカーブは非常にいびつな形をしており、10年債利回りだけ不自然に低くなる歪みが生じています。

本来短期の利回りは長期のよりも低くあるべきです。長ーくお金を貸す場合金利は高く設定しますからね。ですが見ての通り、10年債だけ頑張って日銀が買っているので10年債利回りは低いままですが、もっと短期の9年や8年は10年よりも高いことになります。これでは企業が社債やいろいろこの金利を基準に発行する時に悪影響が出るといわれているのです。

さて、では今回の「共通担保資金供給オペ」って簡単に言えばお金を金利ゼロで貸してあげるからそのお金でみんなも国債買ってねってことです。いままで日銀だけで買っていたのをお金を貸してまでいろいろな人に買ってもらおうってことですね。銀行や金融機関がお金を借りてくれて国債を買ってくれればリスクなしで儲かるわけです。。。が、これは満期まで持っていればの話。

もし仮に金融機関が国債を購入したとして、そのあと日銀が「やっぱ金利抑えるの無理なんで緩和撤廃」なんて報道した日には金利が全体で一気に上がります。

金利が上がるということは価格が下がるということ。買った国債は含み損を抱えてしまうわけです。財務状況的に投資している資産がマイナスを抱え続けるってきついですよね。ということでいずれにしろ日本がイールドカーブを維持するのは難しいという考えがいまだに広まっており、ドル円は一瞬上げたもののまた円高方向に下がっていってるわけです。

ここで練習ができましたね。もしまた次回会合で金融緩和維持を発表した場合にはドル円の買い、日経平均の買いとかができるでしょう。逆についに撤廃したときにはその逆戦略がとれます。ぜひいざというときのシミュレーションしておいてくださいね。

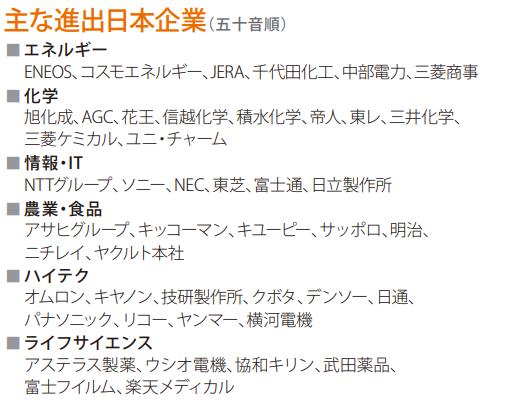

ここ近年、日本人の投資はどの国に向かってる?

実は先日いつものツイッターメンバーで中国人が日本の不動産買い占めているとか、日本が海外に取られるとかいろいろなニュースや噂がでております。が、日本人は海外のどこに投資しているのか、意外と日本人の方が中国や海外に投資してるんじゃないか?って話が上がり、じゃあ調べてみようという企画です。

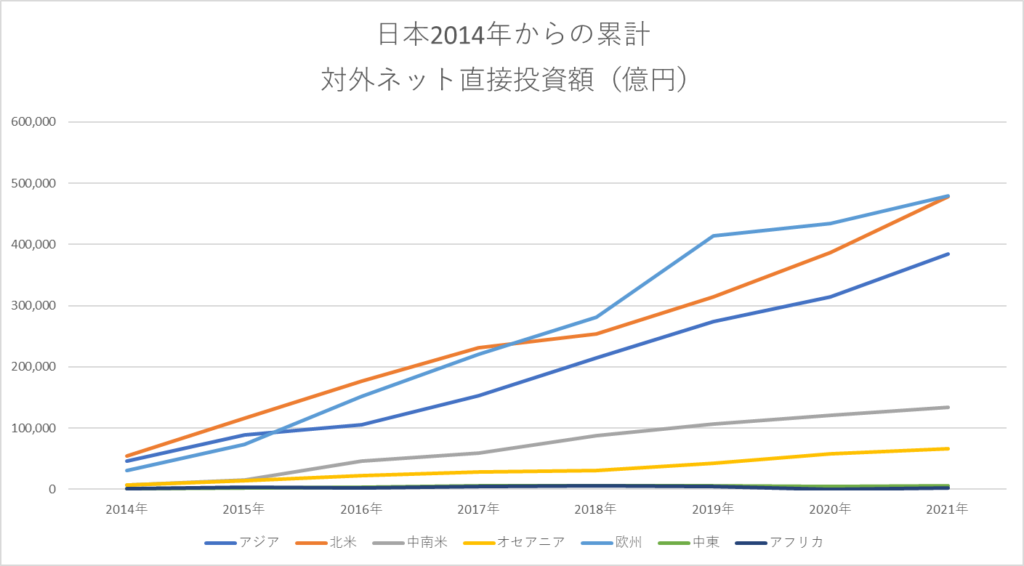

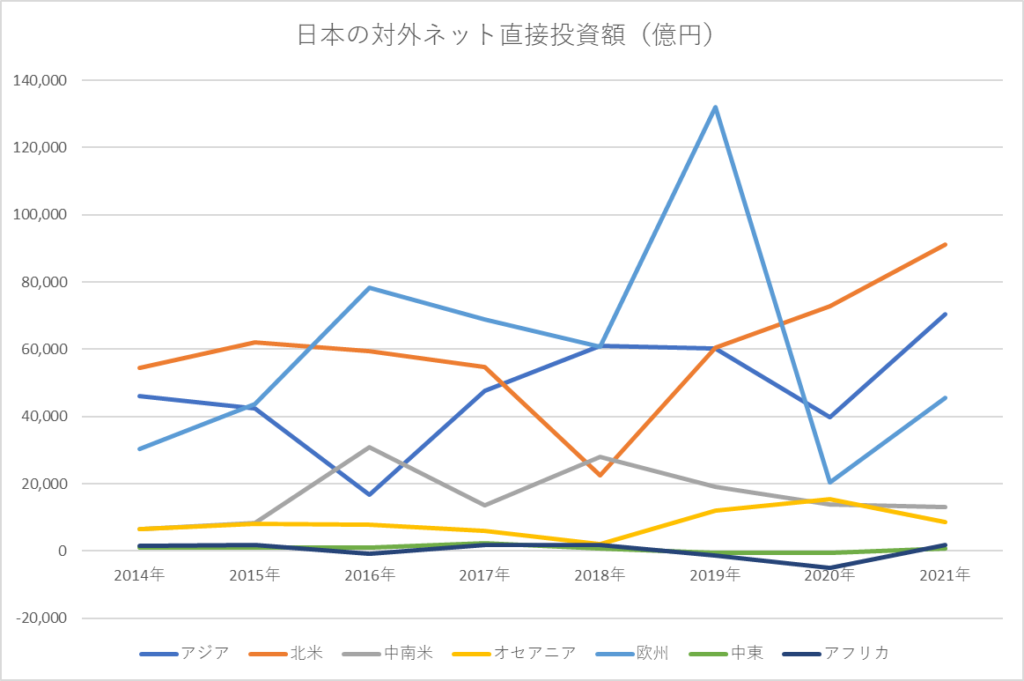

こちら財務省の対外直接投資のデータを基に作成。2014年~2021年までのデータでご紹介します。

まず年度ごと、地域別に見ていきましょう。

こちらは日本からのネット(国外への投資-回収分)の対外直接投資年度別の図です。欧州への投資が2019年に大きく伸びていることがわかります。2018年はアメリカ、欧米共に落ち込んでますね。2020年のコロナ前はピークの状態で欧州の方は特に大きく増えたのがスイス。2018年の投資額が4842億円だったのが2019年には4兆4487億円になっている。スイスと言えば資産家の避暑地。まるで2020年にコロナが来ることを予想してるかのような移動ですね。

次は2014年からの累積を見てみましょう。

基準が2014年の年間対外直接投資額ですが、アメリカが多いかと思いきや、欧州が伸びてます。これより前のデータを見ないと累積で長期でどれくらい流出しているかわかりませんが、2014年からアジアに約40兆円、北米(ほぼアメリカ)と欧州がほぼ同額で約48兆円です。2016年から2020年にかけてはブレクジットが有名なイベントですが、それが理由でしょうか。

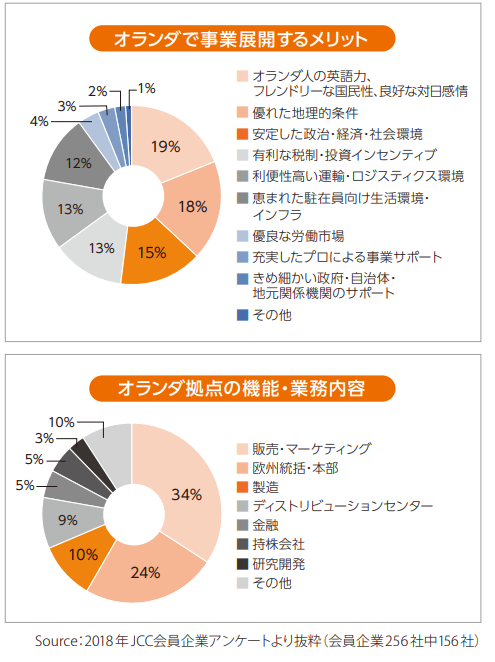

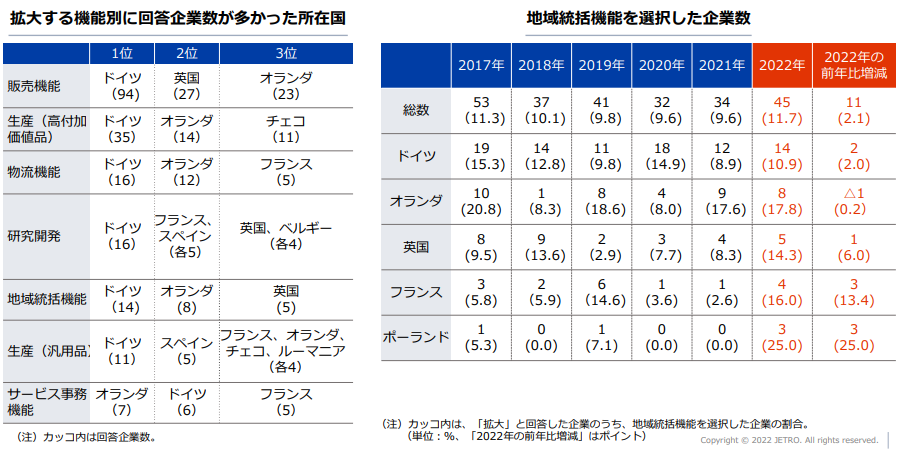

ちなみに日本貿易振興機構が出しているレポートには今後欧州にある日系企業がどういう方向性でビジネスを進めているのかがわかります。

以前紹介したGSのレポートで2050年、2075年に向けてドイツが成長する予想をされてましたが、見えてきましたね。

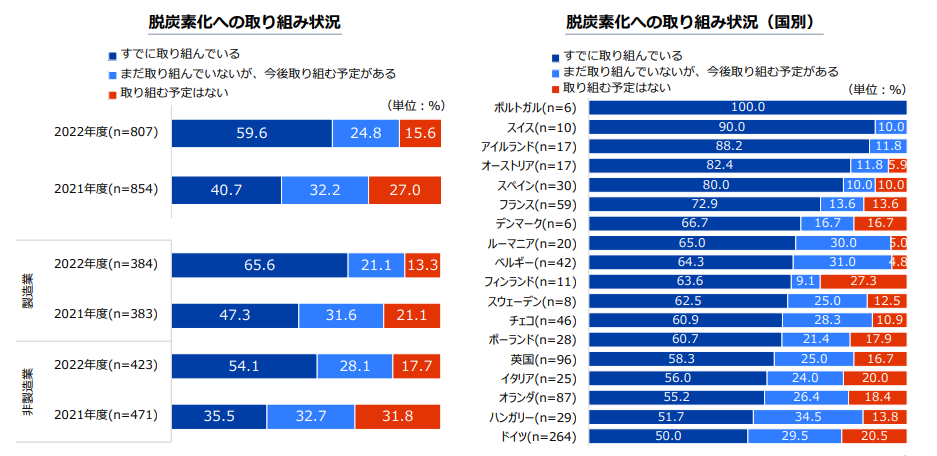

ちなみに現地にある日系企業の59.6%は脱炭素化に取り組んでいるというデータがあり、8割超が経営課題として意識しているようです。将来カーボンクレジット市場が盛り上がる先行投資としてもみているのでしょう。

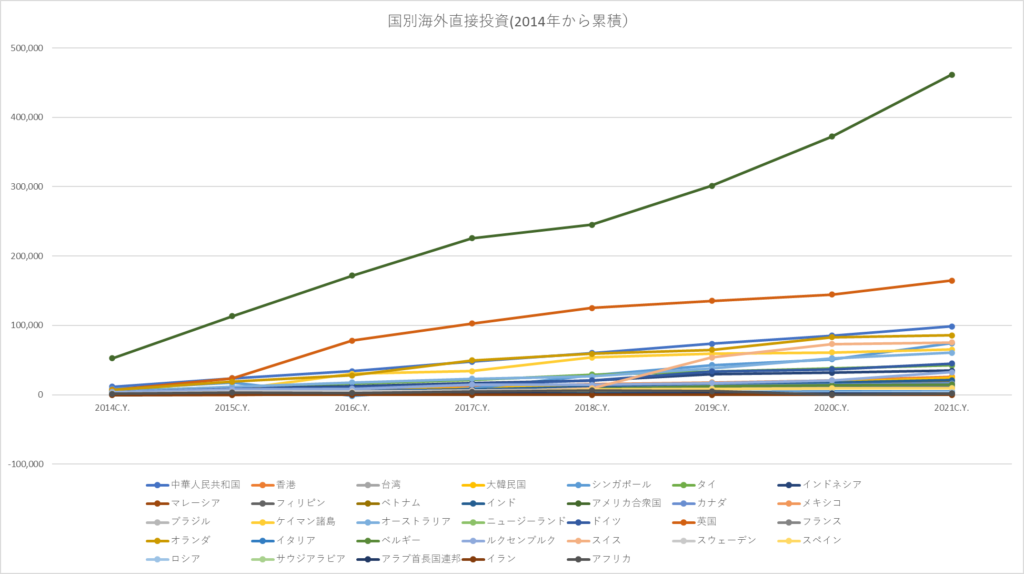

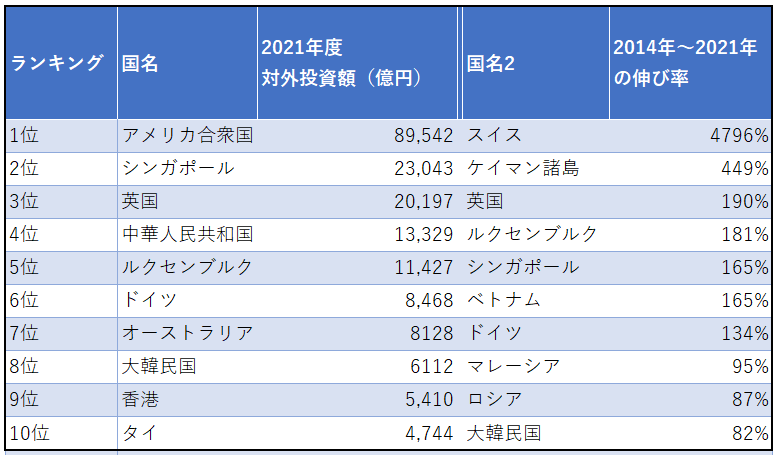

もっと詳しく見るために国別でみていきましょう。国別の海外直接投資累積です。

見にくいため、簡単にランキングをご紹介。これも2014年の単年の海外直接投資額からの累積になっています。

1位:アメリカ 約46兆円(予想通り)

2位:イギリス 約16兆円(2016年のブレクジット決定から大きく資金が入ってきている)

3位:中国 約9.8兆円(意外と少ないイメージ)

4位:オランダ 約8.5兆円(商社系の投資かな?)

5位:スイス 約7.5兆円(2014年は47億円だったのが2019年に爆発的に増加し5.3兆円。2021年には7.5兆円というペース)

世界の金融都市といえばもちろんアメリカとイギリスではあるが、イギリスに入っているのはブレクジットのイベントがきっかけになったと予想される。

商社系がエネルギーで投資している。特にオランダは洋上風力で有名であり、日本の商社がその技術を輸入しようとしている。近年オランダには800社以上の日本企業が進出している。

販売・マーケティングにおいて重宝されていることがわかる。

最後は最新年2021年のデータ。

単年で見るとアメリカが一番投資先として引き続き上位。これはドル高円安の効果もあったと考えられる。続いてがシンガポール。やはり富裕層の動きか。イギリスは引き続き上位。

2014年から2021年までの伸び率は面白い。2014年の単年の投資額から2021年どれくらい増えているかという図。スイスの+4796%は驚きだが、ケイマン諸島も出てきた。投資ファンドなどを作るときに使ったりタックスヘイブンで知られる。やはり富裕層マネーが海外逃亡しているのか。

かなり全体的に面白いデータが取れたのでまたこういうのを調べてほしいなどご意見ください。

マネトレ大学

ゴールドマン時代に習ったこと研修などを詰め込んだマネトレ大学を開校します!ぜひこちら覗いてみてくださいね。どんどん生徒増えています。

まずは無料ライン登録はこちら↓

コメント