目次

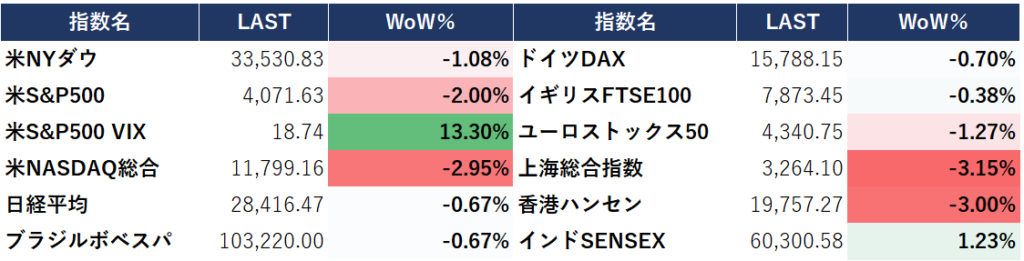

主要株価1週間の動き(2023/4/26更新)

株価は全体的に息切れ状態。

先週から予想していたS&P500はちょうど抵抗滞の部分なので跳ね返ってきた。

ハイテク銘柄が大きく下げてナスダックが沈んでいるが決算は良さそうなので今夜上げて始まると考えられる。

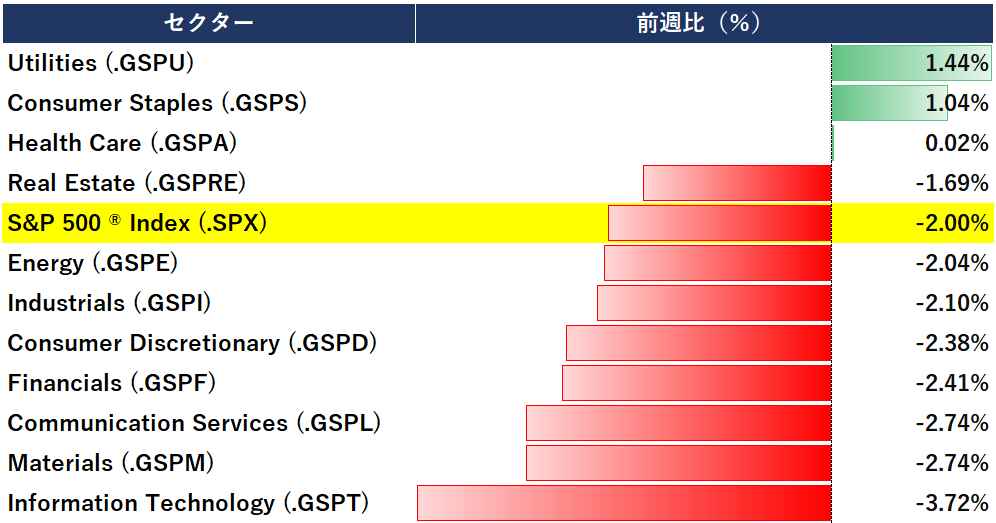

業種で見た時には公益株(電気、ガス、水道など)がプラス。続いて生活必需品。全体的に景気が悪い時にあがるディフェンシブ銘柄に買いが入った。その他の業種は大きく下落。ナスダックの下げが強いこともありハイテク銘柄が最下位。

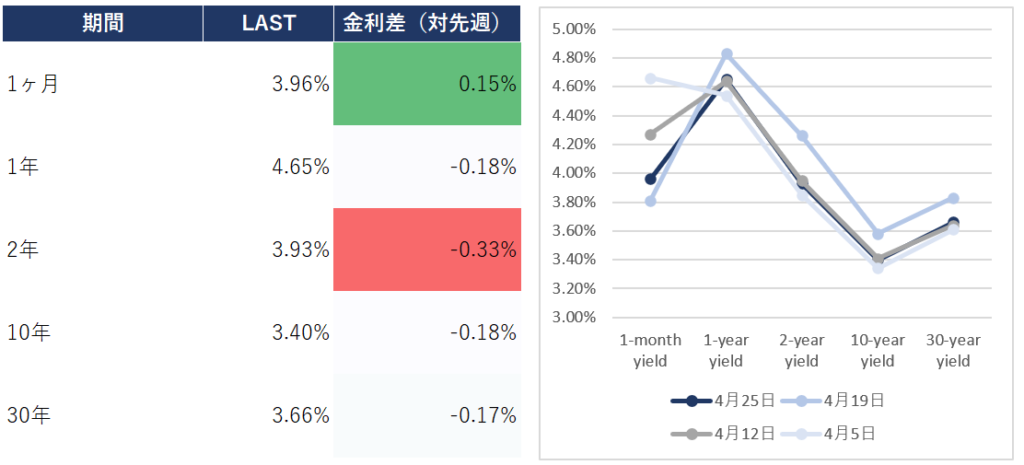

米債利回り

1週間の流れとしては市場よりも良い反応を見せた経済指標が多く、利上げの長期化の懸念によるマーケット下げが目立つ。

リスクオフムードにより、株が売られ債券が買われたことからも、金利は下げている。

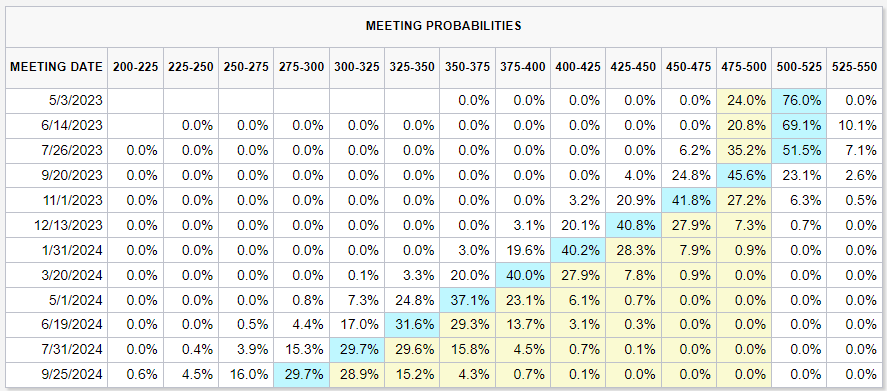

おなじみFedwatchツールでは5~5.25%で7月まで金利を維持することが予想されている。

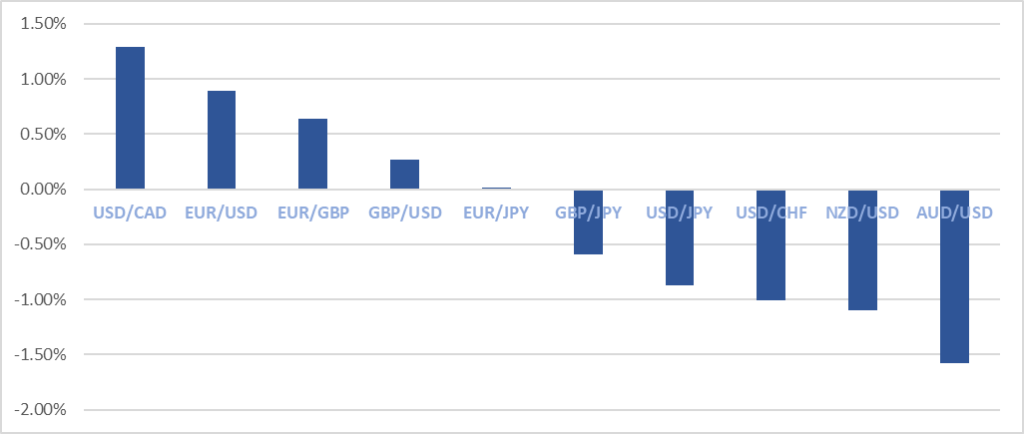

為替はEUでのインフレ懸念が収まらず、さらなる利上げを強いられる見込みが高いと予想されたことからEURが買われている。今週末には植田総裁の初の日銀決定会合があり、今後の政策で日本の金利が上がるのか、ゼロ金利は維持されるのか、金融緩和がおわるのかなどなど今後を見守る方向性が強く。円はじわじわあげている。

世界の配当株とその罠

はい、尾崎です。

インデックス投資で老後の安泰を作っている方、そろそろ退屈~ってなってだんだん投資に役立つ情報を自分で集めだして高配当株!?ってものに目を付けだす時期が誰しもあると思います。

「安定的に月5万円の配当株生活~」

ってSNSでイケてる感じの海辺の写真見たことある人いますよね?

もちろん大きな金額をぶっこめば配当生活は可能です。

しかしその資産を作るのに配当目当ての投資をしてきたかというとたぶんほとんどの人は本業で稼いでその大きくなった資金を高配当株に振り分けている人が多いんじゃないかと思われます。

ということで、本日はそんな希望と理想に向かうみなさんに知っておいていただきたい

高配当株投資の罠

をご紹介したいと思います。

(毎度言いますが罠って誰かが仕掛けているわけではなく、調査不足によって陥りやすい高配当株の性質ですね。)

大事な指標「配当利回り」「配当性向」

配当金とは株を保有することでもらえるお金のことです。

英語ではDividendというふうに言ったりします。

そこで注目の指標が「配当利回り」(Dividend yield)という指標です。

配当利回りが4%という株の場合、その株を100万円購入すると4万円の配当が年間でもらえるという意味です。

単純に1株当たりの配当金を株価で割った指標になります。

自分が出したお金が結局何%儲かっているのかというのが焦点になるとおもうので一般的に高配当株といわれているものは配当利回りが高い企業のことを指します。

ちなみに配当利回りにおいて「去年の実績」なのか「今年の予想配当利回り」なのかは見ておいた方がいい点です。

もう一つの配当に関する指標が「配当性向」です。

配当性向とは会社が税引き後の利益である当期純利益のうちどれだけを配当金の支払いに向けたかを表す指標です。

1株当たりの配当金を1株当たりの当期純利益で割り算することで求められます。

つまり稼いだ額のどれくらいを配当に回しているのかということがわかります。

たまーに配当性向がめちゃくちゃ高い企業を見つけたりしますが無理して配当をだすのも危険です。

高配当株への投資方法(その1 個別株)

高配当株への投資方法は大きく分けて2つ存在します。それが

個別株とETF(投資信託)

です。

おそらく株を取引きしたことがある人からすると「そりゃそうでしょ」となるかもしれませんがそりゃそうです。

一般的に高配当株といわれている日本郵船や商船三井などの株を直接買って保有するという手があります。

3月末時点での東証プライム企業の予想平均配当利回りは2.59%なので、まぁ3%を超えれば高配当と言っている人もいます。

ちなみに日本株の配当金が決まる時期は年2回が多くだいたい3月、9月に集中しています。

なので3月なんかは配当金を狙った投資家たちの買い注文で相場が支えられたりもします。

ちなみに米国ではこれが年に4回もらえ、毎月米国株で配当金を受け取れる手法!とか言って宣伝しているのはこの4回を各月3ヶ月分にわたりずらして買うことにより毎月どこかしらの企業の配当が受け取れる仕組みづくりにあります。

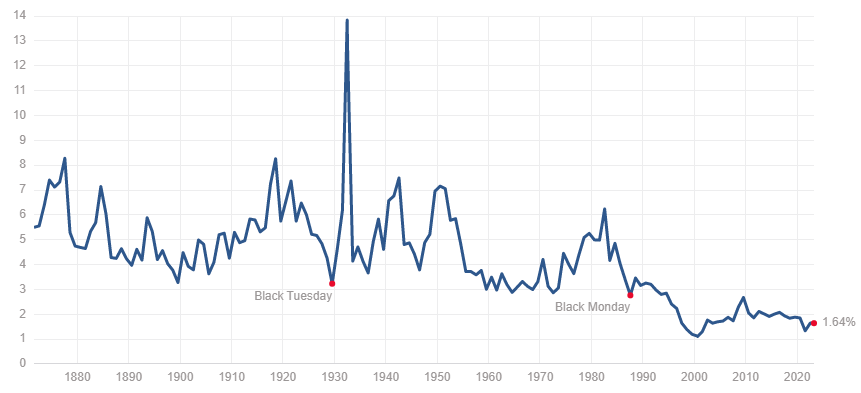

さてそんな米国の配当利回り、正確にはS&P500の最新(2023/4/20)の配当利回りは1.64%です。日本株の方が少し高いんですね。

世界の高配当株

もちろん日本でいったら日本郵船や商船三井なんかが15%近くの配当利回りを出していることで有名ですが世界には上には上がいます。

日本の証券会社から買うことができるのもあれば海外の証券会社を開ける必要があるものもあります。

少なくとも世界で配当が高い業種というのも気になりますよね。

そこで下記のようなランキングがあったのでご紹介します。

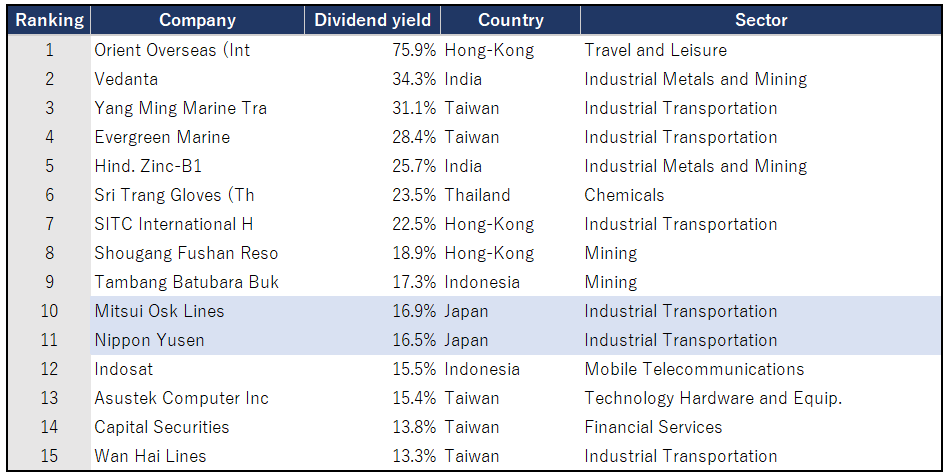

こちら2023年3月末時点でのアジアの高配当株(実績ベース)ランキングです。

商船三井や日本郵船は10位と11位にランクイン。

アジア全土からすると20%を超える企業もあったりします。

特に台湾企業が配当利回り高い企業が多いことがわかり、業種で見ると、やはり輸送系が強いですね。

ちなみに1位のOrient Overseasは香港の会社でどういう企業なのでしょうか。

主にコンテナ輸送及び物流事業に従事する投資持ち株会社のようです。

このダントツの配当利回りですがこれは去年の実績。配当性向を調べてみると98.63%つまり利益のほとんどを配当として出しているということです。

こんなに無理してたらおそらくこの配当利回りは続かないでしょうね。ちなみに香港株の配当利回り平均は5%くらいですのでそれと比べても明らかに高いことがわかります。

同じ国、同じ業種の配当利回りと配当性向と比べるのが大事です。

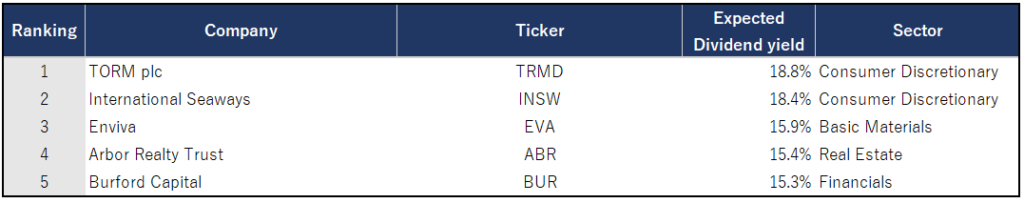

一方アメリカの方のランキングも見ようと思います。

このランキング1位2位の業種Consumer Discretionaryは一般消費財のこと。自動車やアパレル、レジャー用品、ホテル、レストランなど一般の消費者向けの小売り、サービス業を展開する業種のことをいいます。

高配当個別銘柄の落とし穴

個別銘柄の配当には増配、減配、無配というイベントが置きます。

企業の業績が良いと株主還元のために増配が決まります。

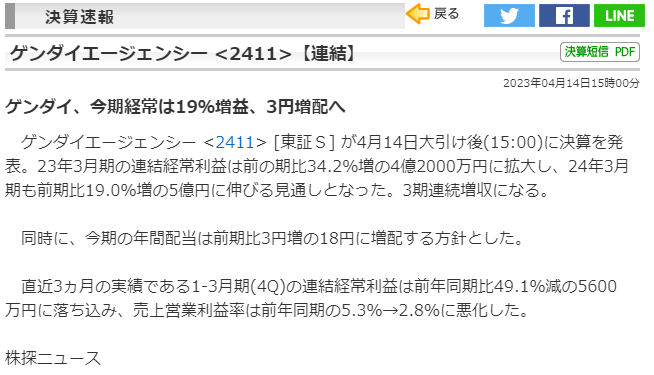

このようにニュースで出るわけです。3円増の18円ってきいたら

たったそれだけ?

って思うでしょうがこれは1株当たりの話なので、重要なのは株価がいくらに対しての配当かという話です。

結論予想配当利回りは3.11%から3.73%にこの会社は増えるみたいなので株主にとってはいいニュースです。

逆に落とし穴は減配、無配です。

会社の業績によって配当金の額が動くならばもちろん調子が悪いと配当金は減ったりなしになることもあります。

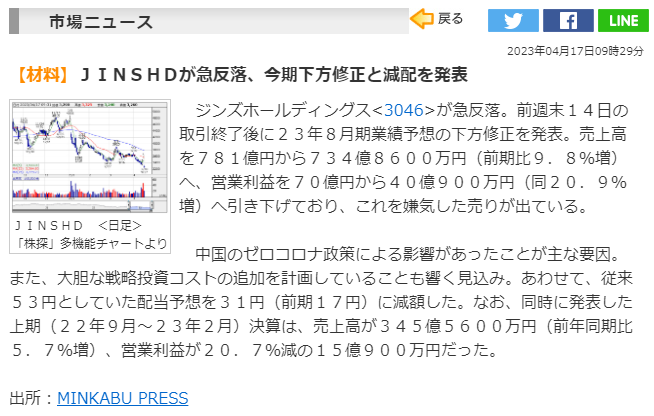

JINSHDが先日減配を発表しました。従来53円と見込んでいた配当を31円に下げるって発表は配当狙いで持っていた投資家からしたらネガティブなニュースですよね。

もっとひどい場合は無配なんてこともあります。

実は今話題の日本郵船も配当利回りが15%とかいって高いのは最近の話、昔は普通に低かった時代があります。コロナや諸々の経済急回復に追いつけず輸送コストの上昇により利益が乗っているのが反映されているわけです。

| 配当時期 | 配当利回り | 平均株価 |

|---|---|---|

| 2022年3月期 | 19.18% | 2519円 |

| 2021年3月期 | 9.73% | 684.9円 |

| 2020年3月期 | 2.27% | 586.7円 |

| 2019年3月期 | 0.99% | 670.3円 |

こちら日本郵船の配当利回り推移ですが、2019年なんかは1%にも満たなかったわけです。もちろん配当が増えても株価が上がらなければ配当利回りも上がらないはずですが、配当金も増えて平均株価も4倍近くになってというのを考慮するとかなり今の時期が特別であることがわかると思います。

これからまた輸送コストが安定してくると、配当利回りは昔の水準まで戻る可能性もあります。

ずーっともっておくとそういった減配リスクがあるわけですね。

もちろん個別銘柄ですので株価が下落しちゃうみたいなこともあります。

配当金を何年かもらっても決済するときにそれ以上の損失が出たら意味がないですもんね。

高配当株への投資方法(その2 ETF&投資信託)と落とし穴

先ほどの個別銘柄投資の場合のリスクの一つに倒産リスクがあります。

一つの高配当銘柄に全力投資をしてもその株がなくなってしまっては意味がありません。ということで出てくるのが高配当株を集めたETF&投資信託です。

プロの方が高配当銘柄を集めてくれるのであーんしん。

ってなったら要注意。

ただで運用してくれるわけもなく、手数料が取られます。

よく高配当ETFランキングといってランキングに出てくる銘柄は主にSPYD,VYM、HDVがあります。以下日本と米国の高配当株ETFといわれているものをまとめました。世の中には一杯似たようなのがあるので手数料は必ず確認しましょう。

分配金利回りが高くなるほどもちろん手数料も高くなりがちです。

気づかずに手数料高く支払ってしまうことにもなると大変です。気づかずにとられていきます。

もう一つETFや投資信託の罠は高配当セットの株価は上がりにくいという点です。

簡単に言えばこの配当はどこから来ているのかというと会社の利益です。

会社の利益を配当に回すか、内部に置いておいて株価を上げていくのに使うのかに分かれます。

そういう風に考えると株価が上昇しやすいのはお金が外に出ていかない配当がない業種であることはわかると思います。株価の成長を取るか、小出しにするかという違いです。

上記は2016年からのS&P500とS&P500高配当ETFのグラフの重ね合わせです。オレンジの方が成績が悪く伸びずらいことがわかります。

私はどれに向いてる?

これは投資信託の罠の会でもブログに書かせていただいたと思います。

原理は一緒です。

「いまもらうか、将来もらうか」です。

今会社が出した利益(インカムゲイン)をもらうか、将来的に株価にその利益が乗ったキャピタルゲインをもらうかという違いなのですが、

毎月、毎年自分の有価証券を売って切り崩していくのは大変だと思います。

そういった人向けに高配当投資は向いていますが、自分でコツコツ再投資している方なら最初からそれぞれ企業の中で資金を回転させて時価総額上げてくれた方がいいですよね。

なので老後の資金を作ろうとコツコツ積み立てている方は普通のインデックス。

老後、生活費の捻出のために配当が欲しいまたは、マーケット的に高配当の銘柄が買われている波に乗る短期勢は個別銘柄、ETFアリだと思います。

まとめ

・配当株投資で見ておくべき指標に配当利回りと配当性向がある。

・配当株投資をするには個別銘柄投資とETF&投資信託などセットになっているものに投資する方法がある。

・個別銘柄は増配、減配、無配など企業の業績によって変動する可能性がある。

・投資信託などは手数料が高いのもある。

・結局は利益を将来もらうか、今もらうかのスタンスの違いで選べばいい。

マネトレ大学

ゴールドマン時代1年目に習う金融知識をまとめたマネトレ大学というのをやっております。

無料ライングループに登録すると以下の特典がついてきますのでぜひご参加ください。

◆まずは無料LINE登録で特典をGET

-マーケットを読むのに必要な金融ワード18選

-金融プチコラムBOOK

-有料級!入力するだけで老後のイメージができる人生簡単設計シート

-(なんか動画あれば)

-あなたの今のレベルが3分でわかる!金融検定シート!

-有料級月1回、マネトレ大学卒業生が行うトレーディング勉強会の動画視聴

コメント