目次

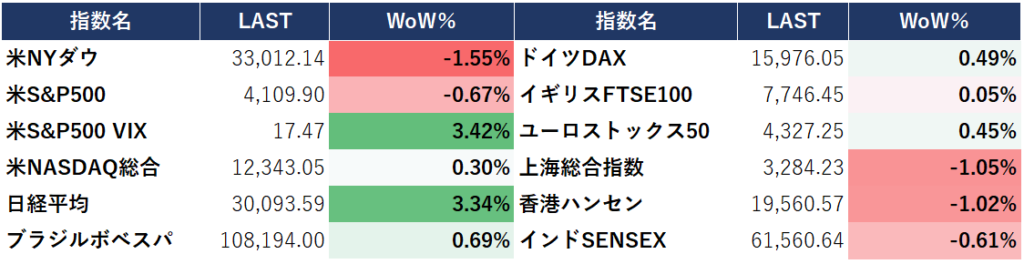

1週間主要株価指数(2023/5/17)

日経平均は3万円突破

円安効果、金融緩和の継続、PBR1倍割れ改善要請の3点セットで海外勢が日本に押し寄せています。

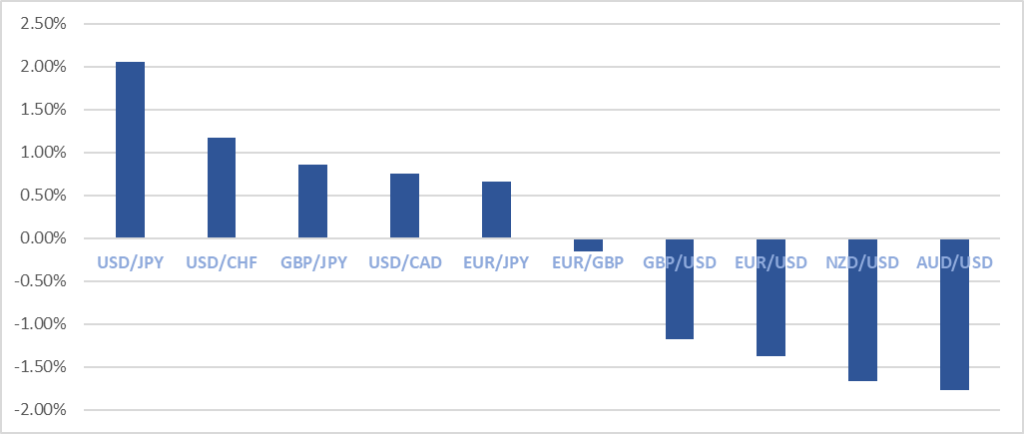

為替1週間の動き(2023年/5/17)

ドルが理由不明ですが急上昇、

利上げ疑惑がにわかに出ており、短期金利が上昇、それも相まってドルが買われているものと考えられます。

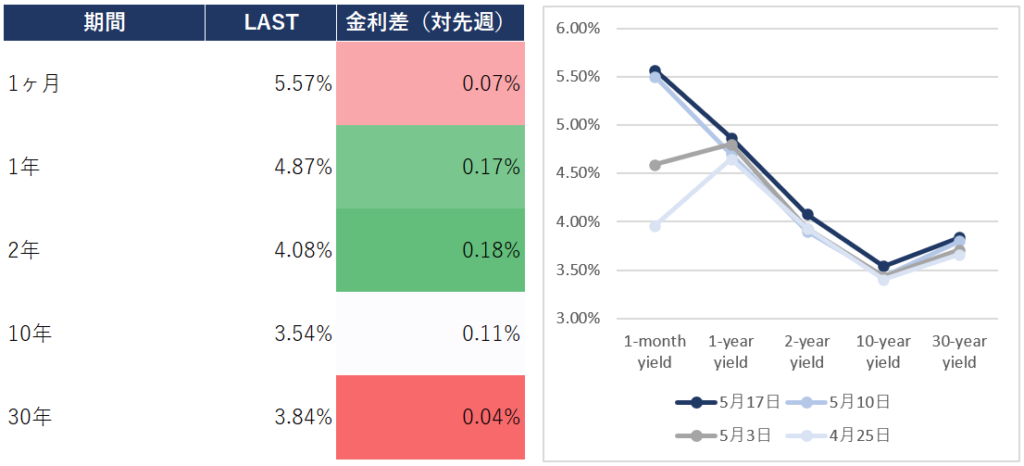

米債利回りは短期は上昇。

10年債は引き続き同水準。債務不履行のXデーが迫る中過去2011年のデータによると短期金利は急上昇、長期金利の債券は買われる傾向にあります。アルゴでも動いてるんですかね。。。

陥りがちな罠要注意

「1000万円お金飛ばしました」

そんなことを家族の前でついにいうとき心臓が潰れそうになりますよね。

でも、この金融の世界で実際に飛ばしたって気づけるだけまだマシな投資です。

どういう意味かというと、巷にあふれている投資商品。特に法に則って売られているものは自分がどこで損をしたかわからない構造になっています。

つまり、自分が斬られていることすらわからず、時間が経ってじわじわと「あれ?私、損してない?」と気づいたときにはもう斬られてしまっただいぶ後なわけです。

法に則って売られているものなので詐欺ではありません。むしろ詐欺だったら法的にアウトなわけです。

「じゃあ何が損してるわけ?」

と思うでしょう。

答えは「本来の自分がその目的で投資したときに得られる収益から比べると損している」のです。

つまり目的と手段の不一致です。投資がしたいのによくわからない保証が大量に入った全然利回りのない保険を買わされていませんか?

そしてその手数料にいくら取られているかご存じですか?

今日はそんなミスマッチを解説します。

ここからは「本当は投資目的」でやっているのに世間に流されて初心者が買ってしまいがちな「ミスマッチ商品」をご紹介します。中には私自身も経験した内容も入れておりますのでぜひ参考にしてみてください。

そもそも必要な知識

そもそもの話ですが、みなさんは投資でリターンを考えるときに年利何%あれば「投資をしよう」となりますか?

年利10%?年利3%?それとも月利30%?もちろん戦略によって違うと思いますが、ゼロより増えたらとても安心、なんだったら保証もしてくれたら「どうせお金は減らないわけだから付き合いで投資します」なんて方多いんじゃないでしょうか。そんなことしているとチコちゃんに怒られます。

長期(10年~20年規模)の資産運用の場合、インデックスに投資をしておけばリスクは限りなくゼロに近くなります。株のベースとして全世界株式(オルカン)に投資した場合のリターンは年平均で7%といわれています。NISAなんかで投資している人も多いですね。つまり普通の金融知識がない方でも7%をほぼリスクを取らずに20年規模の投資なら得られることをまずは理解してください。

では短期(1~2年)のときはどうでしょう。1~2年で預金以外にほぼほぼリスクなく増える資産ってなんかあるでしょうか。今は金利が高いのですが、おそらく短期米国債(1~2年)とかならアメリカが潰れない限りその配当は入ってくるので4%(2023年3月23日時点)でいいでしょう。つまり短期で預けた場合安全な投資でその利回りがでるわけです。

さてこれで準備万端です。長期投資と短期投資、リスクを極力追わずにこの利回りが達成されることがわかりました。そうなると今から紹介していく投資はこれらの利回りと比べてよくなければ投資する意味がありません。

さて早速見ていきましょう。

投資商品で陥りがちな罠(手数料と為替リスク)

金融商品で一番といっていいほど陥りがちなのが手数料と為替リスクの罠です。

もうだいたいがこの2つのポイントで引っかかります。

金融の手数料は1%や0.〇%など非常に小さい数字です。この小さい数字をみると「まぁいっか」みたいなテンションになりがちですがここが大きな問題。

投資は数年単位、数十年単位でお金が動きます。数パーセント取られる未来と取られない未来を見比べるべきです。その手数料分を含めても納得がいくならその投資はGOです。

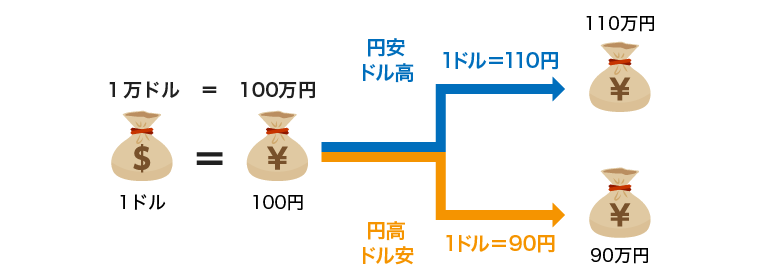

もうひとつは為替リスクです。

日本人が円で何か海外の商品に投資するときに円で基本的に投資はできません。だいたいがドル、またはよくあるケースですと仮想通貨(ビットコイン)に変えて送金を行います。

そしてその海外で何パーセントの投資というようなお話をされます。

さて、1ドル100円のときに100万円投資して、たとえば投資商品が10%増えるとき、1.1万ドル(1万ドル×1.1)になっているはずですが、戻すときに1ドル90円の時、、、99万円になります。

「10%増えるって言ったじゃん!」となるわけです。

元本割れです。これを為替リスクといいます。

年利何パーセントという投資は

「どの通貨で〇%の投資なのか」

「手数料などの費用を引いた実利回りは何%なのか」

を見ないといけません。

具体的な例をあげます。よくある保険です。

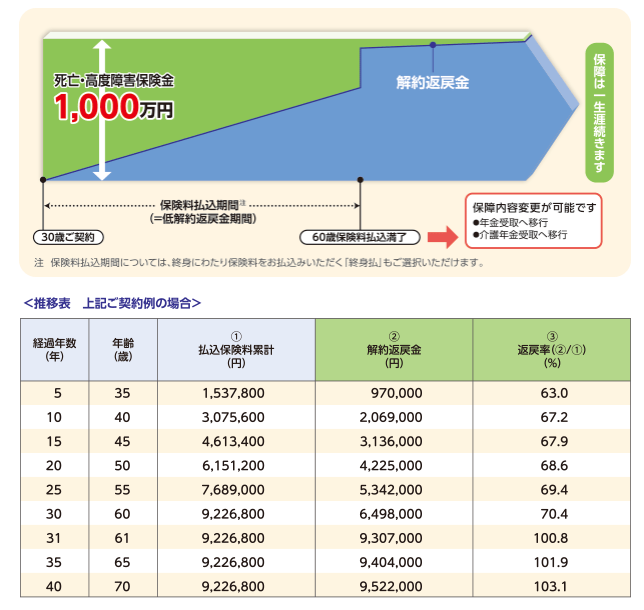

30歳から毎月25630円を積み立てた時のお話です。

こちら1000万円の死亡・高度障害保険金がまず大前提としてついている点は大事です。

さて、これをこういった保証があるものとして、、、、

仮に15年運用したときの返戻金は314万円です。まぁ実際に運用しているのは25630円ではなくここから手数料が引かれた値が運用されているのでそれほど増えないのは当たり前といえば当たり前田のクラッカーです。

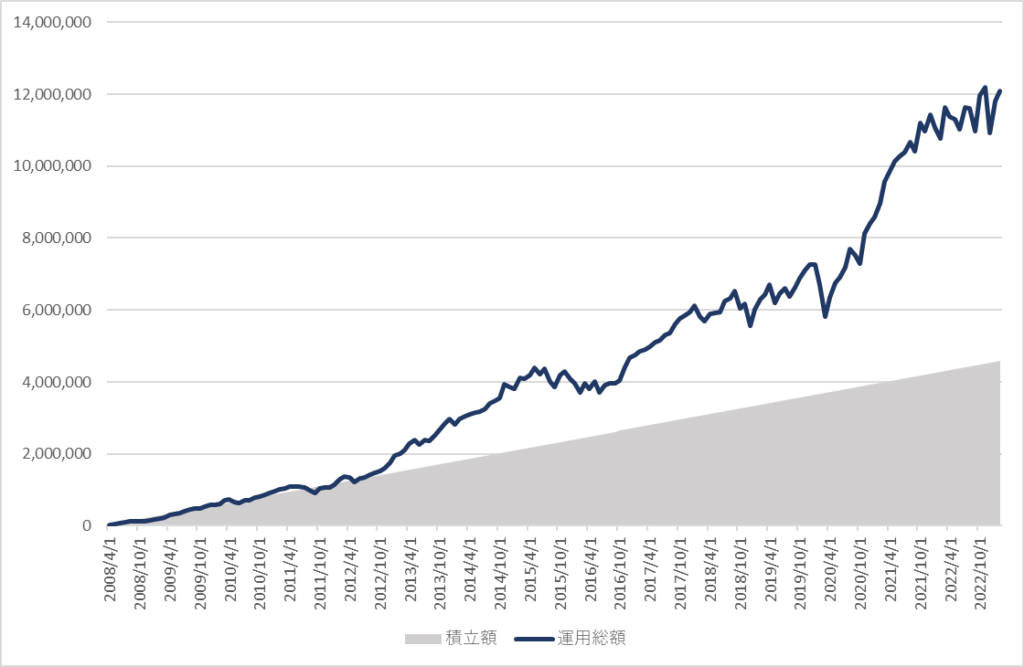

さて、肝心のインデックスで毎月25630円を積立運用した時ですが、15年運用した結果がこちらです。

はい、ということでたった15年で運用額は約1200万円です。

保険であれば40年運用しても手に入らない金額が15年で手に入るわけです。そうすると1000万円の保証というのが早々にいらなくなりますよね。

もちろんこのオルカンの成績も一時のものを取ってきただけなので一概には言えません。ですがインデックスで運用すればこれくらい伸びる可能性があるものを保険で1000万円の保証がついているということでみなさんは運用されるわけです。

これがわかった上であれば問題ありません。しかし「えーーっそんなにもらえるはずだったの!」って方はぜひ保険での運用はやめて保険は掛け捨てで入ることをおすすめします。

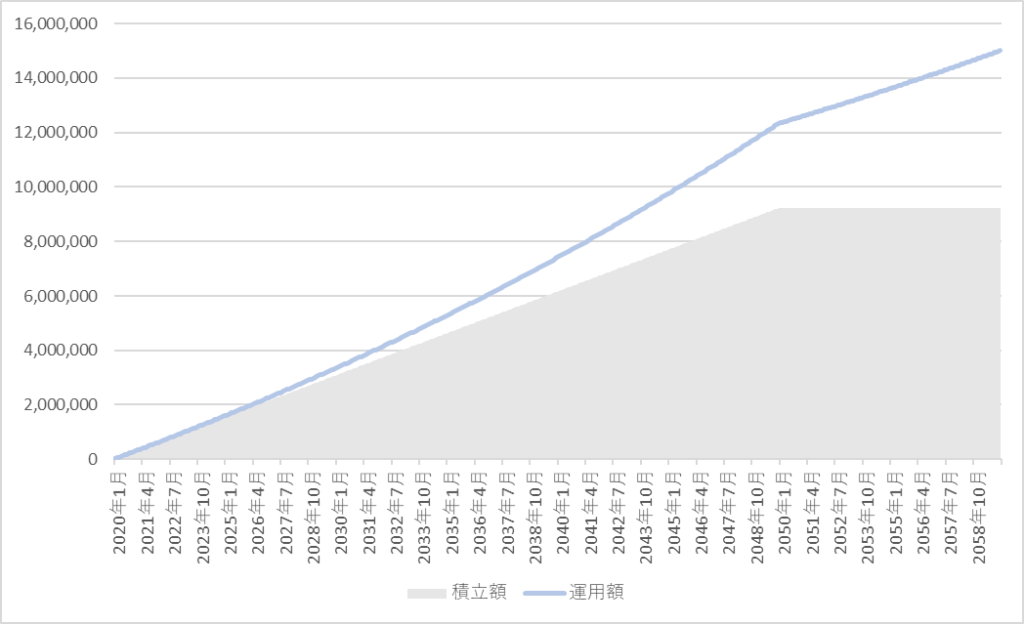

ちなみに株は変動が激しいからということで安定な米国債で運用した場合はどうでしょう。一応金利2%(控えめ)くらいで計算すると、、、

米国債なのでアメリカが潰れなければ返ってくる商品ですが、単純に積み立てを米国債に入れていった場合であったもこれだけ差ができます。

払い込みが終了する30年時点では運用額は約1200万円。40年後、保険では返ってくる金額が952万円ですが、債券運用の場合1500万円になります。(手数料は考慮していない。こういった商品の手数料は保険程高くありません。)

資産運用は別でやりましょうね。

ということです。(決して三井住友の保険が悪いとは言っていないのでそこはご理解ください)

「もうだいぶやっちゃってます!」という方も落ち着いてください。今までの分は取り戻せませんがこれからの分を損しないようにしましょう。

不動産投資の罠(節税ですから…)

一般の方が陥りがちな罠2大巨頭は保険と不動産投資でしょう。

みなさんの周りにも不動産投資の話はよくある話だと思います。

はっきりいって向こうからぐいぐい来る話には何かあると思って聞いた方がいいです。

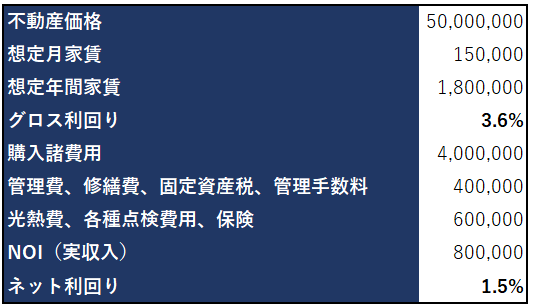

まずポイントが「グロス利回り(表面利回り)」と「ネット利回り(実利回り)」です。

一般的に不動産のチラシなどで表示される利回りはグロス利回り(表面利回り)といわれているものです。これは単純に入ってきた家賃を不動産価格で割って出した利回りのことを言います。

グロス利回り=年間家賃収入/不動産価格×100

「え?それでなにがわるいんですか?」

という方のために深堀しましょう。今下記物件があったとします。

このときグロス利回りは180万円÷5000万円=3.6%です。まぁそれほど良くもないが悪すぎるものでもないといった具合でしょう。チラシなんかでみると「まぁ年間180万円入ってくるならいっか」となりそうですがそんなこといってると、、、

となるわけです。

しかし、実際はそもそも不動産を購入することに手数料がかかります。仲介手数料だったり、不動産取得税だったりが発生します。

さらに運営していくにあたり、管理費、固定資産税、保険、点検費用など諸々が運営費としてかかります。それらをすべて引いたものが手残りになりますよね。よって、、、

ネット利回り=(家賃180万円‐経費100万円)÷(物件価格5000万円+購入費用400万円)×100=1.5%

となるわけです。半分以下の利回りになりましたね…

これはまだ手残り残っているのでましな方です。巷であふれる物件ではこの手残りがマイナスになることの方が勧められる物件は多いです。

「安心してください!節税です!」

実は不動産投資をするとサラリーマンの方とかだと、これら不動産でかかった費用、赤字を給料にぶつけて税金を下げることができるのです。

ですが、よく考えてください。投資として赤字って最初に求めていたものですか?

最初って投資がしたかったんですよね?お金を投資して家賃収入をもとめていたんですよね?

なんやかんやマイナスになって結局「節税しているからいいや」って嫌なことを考えずそんな碇シンジ君みたいな逃げ方しても現実はおそいかかってきます。

もちろん、最初から節税目的で赤字マンションを買うとかならまったく問題ありません。

これは先ほどの保険と一緒ですが、「みなさんの目標を達成するために本当に必要な投資でしたか?」ってよく考えてみてください。

思考停止した瞬間試合は終了します。

もう投資をしてしまったという方はとにかく明るく生きて早々に売却することをおすすめします。

今回は保有期間中の利回りについて比べましたが本来は売却時も合わせてプラスかを考えないといけません。

私が保有しているCPM(米国不動産経営管理士)はこういった計算をゴリゴリやります。

ぜひ「私がもっている不動産そもそも得してるの?損してるの?」って方はご相談ください。

罠にはまらないための対策(実体験をもとに)

このような罠にはまらないようにするためには何よりも大切なことが

「自分で計算してみる」

です。どんな投資もキャッシュフローをエクセルでたたいて計算してみましょう。ゴールドマンにいたときにも先輩に私もしょっちゅういわれておりました。「全部計算したか?」

そんな計算をしていても不測の事態は必ず起きます。

下記私が太陽光発電投資を行うためにつくった収支計算です。当時まだ26歳そこそこで一生懸命作ったのを覚えています。2000万円以上の投資ですからね。

そして半年たったときにアプリをみると全然収入が入ってない・・・

あれ?

とおもって車を走らせて見に行きました。

両脇にはべつの業者のパネルがあるのですがぼくのパネルの部分だけナウシカ状態です。

太陽光なんてまったく当たってませんでした。

てか蔦とか草じゃなくて木生えとるやんけ

「この~木何の木?気になる木~パネルを邪魔する木ですから~」

次の週には友達を従えて進軍

天下の大将軍のような武器を持って巨人を倒すどこかの兵長のようにパネルの上に乗る大木をどんどん切り倒しました。

今ではうまいこと投資としてまわっていますが、当時は「おわった。。。。」って思ってましたね。

しっかり計算していてもこういうことはあるのです。計算が苦手という方には誰かに頼んでもやることがまずは投資の第一歩

わけもわからず投資をしてプラスがでても再現性のないギャンブルです。

最後にこの言葉を送ります。

マネトレ大学

ゴールドマン時代1年目に習う金融知識をまとめたマネトレ大学というのをやっております。

無料ライングループに登録すると以下の特典がついてきますのでぜひご参加ください。

◆まずは無料LINE登録で特典をGET

-マーケットを読むのに必要な金融ワード18選

-金融プチコラムBOOK

-有料級!入力するだけで老後のイメージができる人生簡単設計シート

-(なんか動画あれば)

-あなたの今のレベルが3分でわかる!金融検定シート!

-有料級月1回、マネトレ大学卒業生が行うトレーディング勉強会の動画視聴

コメント