目次

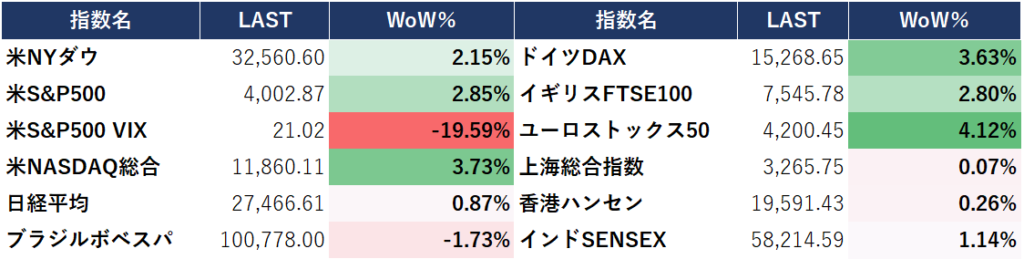

主要株価1週間の動き(2022/3/22更新)

この1週間は主に金融業界のニュースが頻繁に起きており、アメリカの方で大手3行が破綻、その後クレディ・スイスの買収劇。3月22日はFOMCに向けて各社利上げ据え置き案、利下げ案など意見が分かれている。

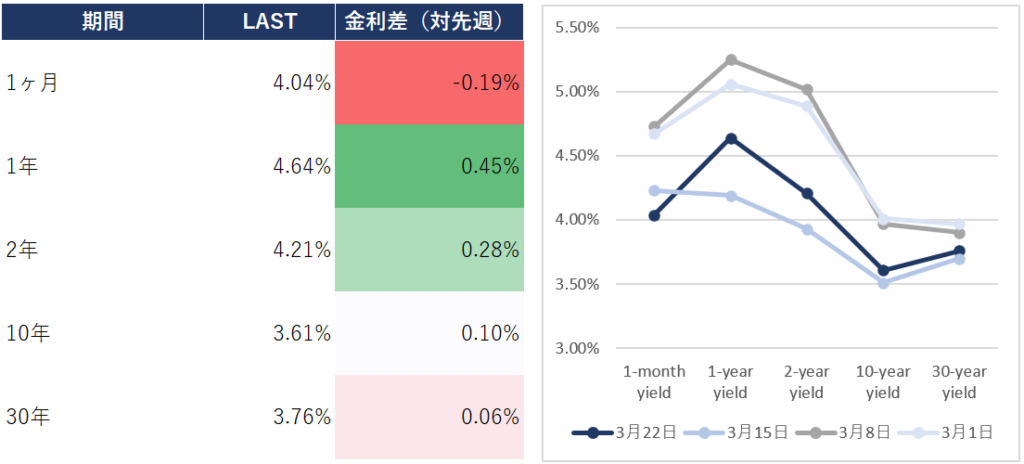

米債券利回り(2022/3/22更新)

大方の予想は本日0.25%の利上げ、5月にはさらに0.25%上げて据え置き、その後利下げが予想されている。アメリカの金融業界のシリコンバレーバンクから続く不安に対し、FEDが反応して利下げのペースをさらに緩めるのではとの予想が強い。

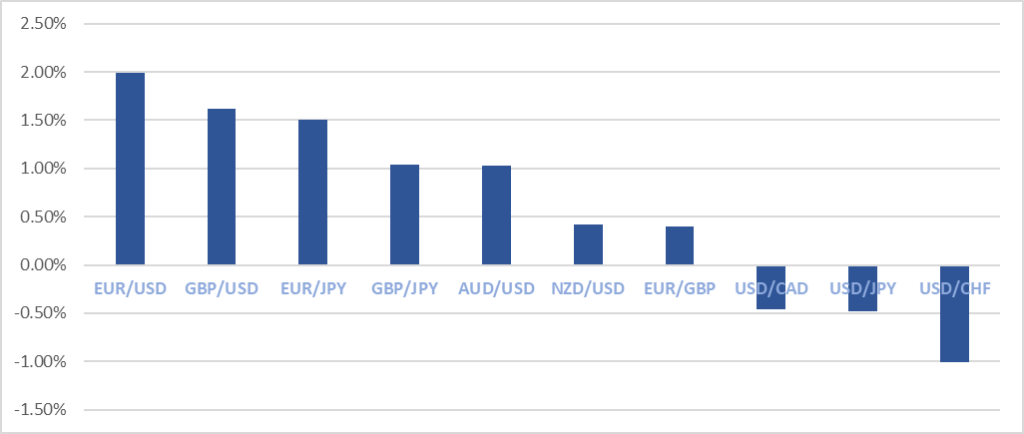

為替一週間の動き(2022/3/22更新)

為替は1週間でEURが強い印象。クレディスイスの買収劇の最中、利上げに対するスピードが弱まるか、インフレに対して利上げを行うかが注目されていたがECBは0.5%の利上げ。結果ユーロを押し上げる形になった。

チャートの形比べてみました!様々な暴落の歴史と今回の比較

以前のブログで紹介しました。シリコンバレーバンクの破綻から始まった金融不安。

リーマンショックからは理由は違えどチャートの形が同じということでいろんなところでリーマンショックと同じ下落を予想している方がいます。

今日はそんな中でしっかりと過去の暴落を基に分析。もし起こるとしたらどういった流れを追うのかを予想してみたいと思います。

今回の分析では…

①チャートの類似具合

②FF金利の推移

③失業率の推移

④インフレ率

を重ね合わせてみてみましょう。単純にチャート形状だけでは今との比較が難しいですからね。比較重ね合わせチャートはその付近の最高値からのプライスアクションをプロットしたものです。月ごとの騰落率を2022年の最高値からプロットしていき、今後の価格を予想したものになります。

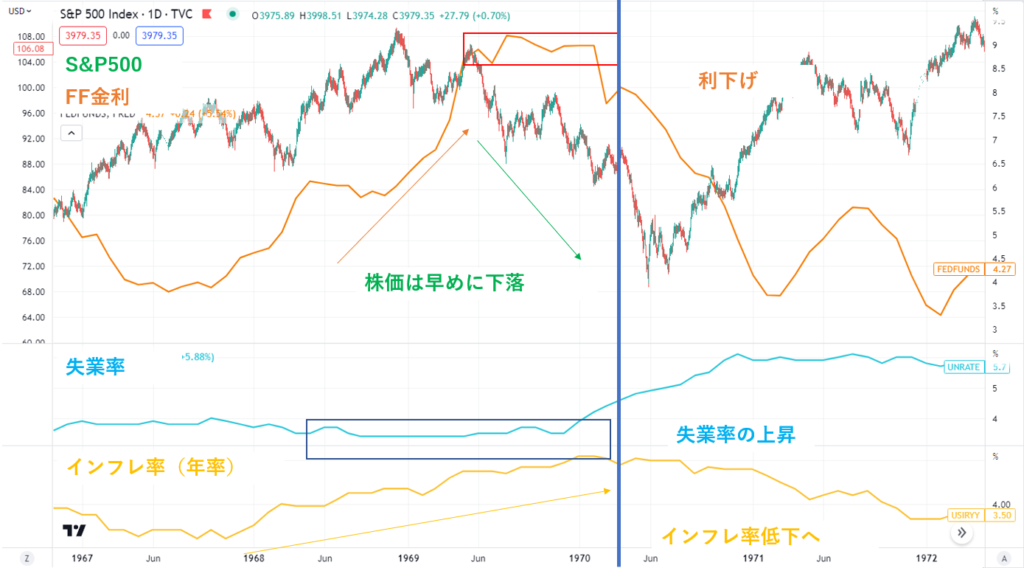

1969年との比較

この頃は1965年から始まったベトナム戦争によって戦費が増加し、財政赤字が広がり、これに対処するために資金をばらまいたことに始まります。ベトナム戦争は10年続きました。

この財政支出によって起こったのが1969年にピークを迎えるインフレです。この時のインフレ率のピークは6.5%でした。ここで利上げをしたわけです。今回コロナによるバラマキでインフレが生まれて利上げをしている状況と似ていますね。

この時の利上げによって景気後退に陥り、その後緩和再開したのがニクソンショックの時です。

さて、この時は失業率が非常に低い状態で利上げを進めていき、

1970年に株価が暴落している時に失業率は急上昇。そして利下げが始まります。

利下げを行っているところでは株価は下落してますね。

さて、この時の株価の動きと今年のS&P500を比べてみると今年の方が下げがそもそも既に大きいことがわかります。そして最終的には同じ水準に戻っています。

水準的に行けばここからあまり上がらずもう一発落ちるでしょう。

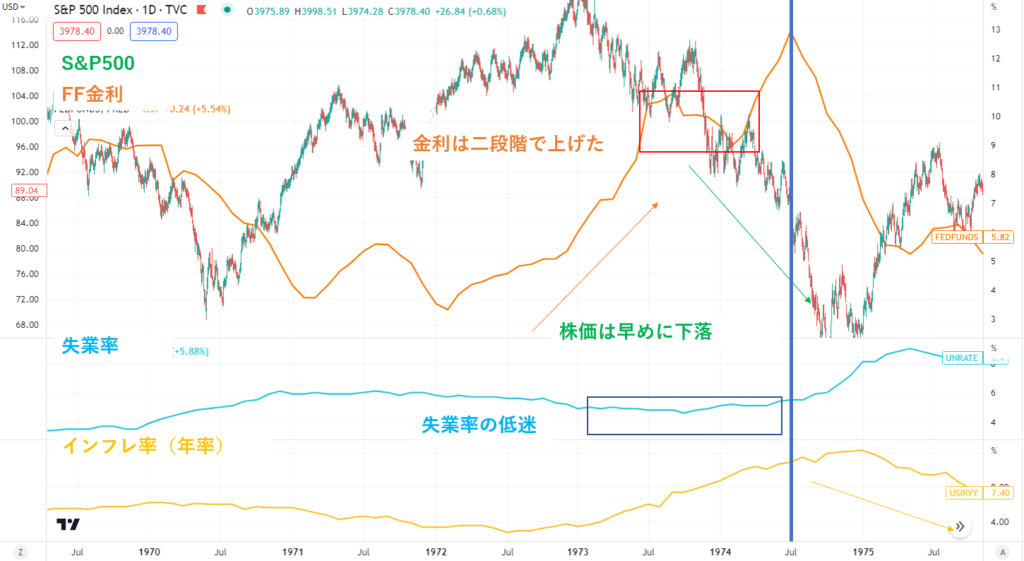

1974年との比較

1970年代初頭はインフレはなかったのですが、1972年にソ連が天候不順のため農作物が不作になりました。そのため世界で穀物価格が急上昇。1973年第1四半期の食料品の小売価格上昇率は年率30%近くに達しました。30%ってすごいですよね。これで1973年から始まったインフレを対処するためにFRBは利上げをはじめました。

このときニフティフィフティ株という当時いけいけだった今のグロース銘柄に似たグループ50銘柄が大変人気で、利上げにより一気に暴落しました。

なんかGAFAMが盛り上がったのが利上げでやられたいまの構図に似ていますね。なんとこのとき小型グロース株の多くは高値から95%も暴落したようです。

今とさらに似ているのは当時第四次中東戦争でそれに伴った原油価格などの上昇です。今のウクライナロシアとも状況が似ています。

さて、チャートを見てみましょう。この時も失業率は低く、FEDは金利を上げていきました。そしてマーケットが暴落した後に金利を下げて対処していったという具合です。

今のチャートと重ね合わせてみても結構形が似ていることがわかりますね。

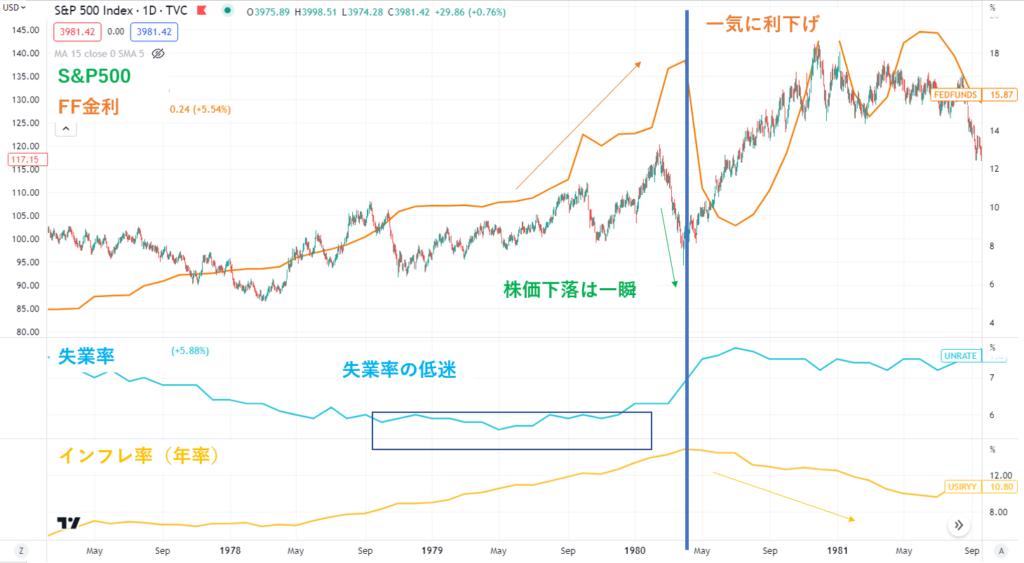

1980年との比較

1980年3月、インフレ率は14.8%になりました。そこで当時のFRB議長ボルカー氏は金融引き締めを行ってこのインフレに対処しようとしました。当時は前政権のフォード政権がインフレを抑え込もうと言ってはいたもののなにもやっておらず、インフレ率のピークでボルカーさんが中央銀行の議長に入りました。(当時は利上げをすると景気が後退し失業率があがるのであまり積極的に行われないままずるずるインフレが進んだんですね。)

失業率は10%まで上昇しました。

その結果1983年にインフレ率を3%に下げることに成功。低いインフレ率と高い成長率のアメリカが始まりました。

失業率があがりだして、金利をようやく下げていったのがこの時代です。チャートを重ね合わせてみると、あまり現在と似ておらず、一瞬下がった後にすぐに上昇に転じています。

1990年との比較

1982年12月から1990年7月まで景気拡大局面は92か月続きました。その後1991年3月に景気の谷を迎えるまで8か月下がり続けました。

失業率は急上昇し、金利は下げました。やはり、この時も株が下落してから金利は下げていってます。ただ、株の下落は浅いことがわかります。

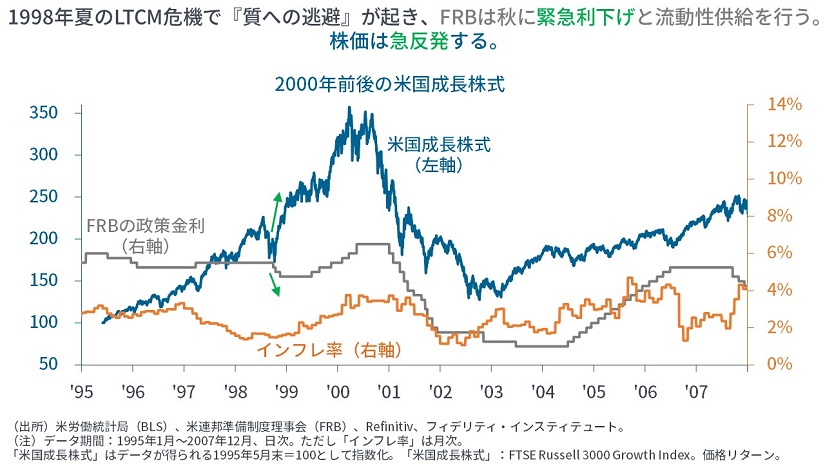

2000年との比較

1998年の夏に顕在化した巨大ヘッジファンドLTCMの破綻危機がありました。FRBは秋に3回の緊急利下げを行い、マーケットを支えようとします。

このタイミングで金融緩和で急上昇していることがわかりますね。今回と似ているのはパンデミックがLTCM破綻に相当し、利下げからの急上昇なのがわかります。

FRBは1999年6月に利上げを開始し、インフレが収まらないのでさらに加速させる形でしたが1999年8月まで2%程度だったのが2001年3月には3.8%まで加速します。

利上げのペースはどんどんあがり、最後は2000年5月に0.5%の利上げが実施されました。ちなみにこの時点でナスダック100指数はピークから23%の下落です。今と状況なんか似ていますよね。

ITバブルの崩壊

最後はあっけなく米国株式が下落、利下げが始まり、インフレ率も下がります。

今のところ今のチャートと重ね合わせた時に一番似た形ではないでしょうか。若干過去の水準より上がってますがここから暴落もあるかと思います。

2008年と比較

これは有名ですね。この辺まで来るとみなさんもご存じな事件です。リーマンショックですね。よくブログやSNSなどで良く解説されているので若干控えめにしますはもともとは不動産バブル。

サブプライムローンという危ない商品を回していた時限爆弾まわしです。ここまでちょっと違うのは金利据え置き期間が長いことです。今回はまだ利上げをしており、まだ据え置きもしてません。

マーケットが崩壊した時、失業率は上がりだし、即座に利下げを実施、しかし引き続き失業率は上昇しだし、「思ったよりもやばい!」ってなったがゆえにさらに利下げをします。めちゃくちゃ株が下がったことで有名ですね。

ここからも利下げをしたらすぐに買いではなく、利下げがひと段落してから買う方がいいことがわかります。

重ね合わせたみたんですがかなり下げ方に差があることがわかります。

この時とのマーケット動きとはチャートが少し違うことがわかると思います。

まとめ

さて、いろいろまとめましたがここでわかったことをまとめてみようと思います。

①利上げの後利下げのタイミングでマーケットは落ちる

②利下げをしてほどほどしてからマーケットは上がりだす。

③インフレを退治するためにあげた金利は必ず下げる時が来る。

要は…

いろいろ問題(戦争だったり、金融破綻、コロナ…)があり、金利を下げる&お金のばらまき

↓

お金余りでインフレが加速&失業率は低水準

↓

インフレを抑えるために利上げ

↓

収まらない限り利上げを加速

↓

耐えられなくなったマーケットが下落

↓

復活させるために利下げ&ばらまき

のループで経済は大きく回っているって話です。

今は利上げの最終段階。これが終わるとき、またはマーケットが耐えられなくなった時必ずマーケットは下がります。これは避けられません。あとはどれくらい長く維持するのか、また下げるかというのはその時起きるイベントにもよります。

最後にすべての年代を合わせたチャートも貼っておきますね。

このブログ執筆時点ではシリコンバレーバンクから始まった金融業界の下落の波がクレディスイスまで影響して買収劇がはじまりそうです。

アメリカの預金も出されていく一方なのでそろそろ利上げがいったんストップして金利高止まりというようになるとその後暴落→利下げの展開ですね。

私のおすすめは下がった時にいかにお金を突っ込めるかが長期投資では大事です。今はキャッシュを用意と心の準備しておきましょう!ここから若干上がるとしても4000㌽。下がったときには過去の例から言うと2500㌽くらいは覚悟しておいた方がいいかもですね。

コメント