自社株買いってよく聞くけどなんなの?

企業が自分の株を買うイベントだがこれがどういう効果があるのか解説しよう。

今日は自社株買いについて話そうと思います。毎年4月から6月は自社株買いの季節です。3月期本決算の企業がその余ったキャッシュで株主還元として行う傾向があるからですね。このイベントが株価にどう働くのか、どのようなものなのかというのをまとめておきたいと思います。

目次

自社株買いとは?

自社株買いというのは、すでに発行している株式を企業が買い戻す行為のことを言います。もともと株というのは会社が資金調達のために発行して投資家からお金を集めるシステムでしたよね。自社株買いというのはその発行した株を今度は会社が自身のお金を使って買い戻す行為のことを言います。

ここまではよく聞く話ね

一般的な話

一般的に自社株買いは株主にプラスなイベントとして認識されています。というのも株を市場から買うということは市場から株式がなくなることを意味し、結果的に1株当たりの価値が高まるからです。企業が株主に還元する方法として配当というのはよく知られていることでしょう。株を持っていると配当金がもらえますよね。

会社が株主に還元する方法のもう一つとして活用されているのが自社株買いです。

様々なメリット

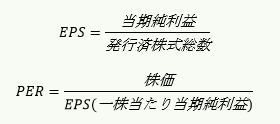

大きく言われる効果の一つがPERが低くなります。PERとは株価利益率を意味します。

Price Earnings Ratioと英語で見た方がわかりやすいですかね。下の表の式であらわされる指標です。

PERが高いということはその企業が出す利益に比べて株価が高い状態で、PERが低ければ株価は利益に対して割安と判断されます。

さて自社株買いを行うとこの分母である「一株当たりの当期純利益」は大きくなります。その結果PERは低くなりますね。

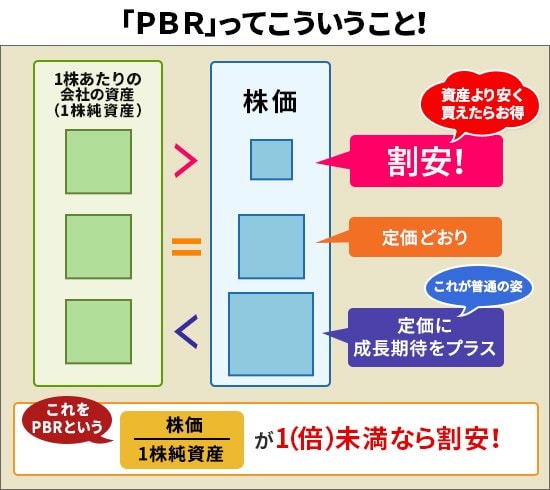

もう一つ有名な指標としてPBRの減少というのもあります。一般的にPBRは1倍を上回っていれば株価は割高、1を割っていれば株価は割安と判断されよくバリュー株といわれたりします。

かの有名なウォーレンバフェットなんかはこのバリュー株投資で名をはせましたね。

さて自社株買いを行うと分母の「一株当たりの純資産」が大きくなります。その結果PBRという値は小さくなりますね。

これらPERやPBRは株価の割安具合を評価される際に企業から重視されます。つまり「この株割安だ!」というように注目されやすくなるわけですね。

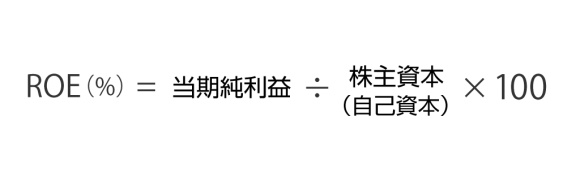

投資家が判断するときに使うもう一つの指標ROEにも影響を与えます。結果から言うとROEという指標が上昇します。

ROEとは自己資本利益率の略です。

文字からわかるように資本を使ってどれくらい利益を出せているかという指標になりこの数値が高いほどその株式会社は効率よく収益を上げていることがわかります。

自社株買いを行うと分母が小さくなるのでROEという指標は上昇しますよね。効率よく稼いでいる企業として世間から判断されるようになるわけです。

いろいろな指標が難しいけど投資家にはプラスってことね

企業側のメリット

投資家からすれば自社株買いというイベントはメリットが多いイベントに見えますよね。逆に企業の側から見てもメリットがあります。

①株主への還元

②ストックオプション

③敵対的買収の防衛策

これらが主に自社株買いの会社側でのメリットです。

①は上記説明しました。

②はストックオプションに使えるという話です。

企業は買い取った株を消却することもできますが自社で持っておくことができます。

頑張った社員に事前に決められた金額で株を給料として渡してあげます。会社の成績が伸びれば株価上昇の恩恵や配当の恩恵を得ることができますね。

③の敵対的買収とは他の会社に会社を買われるときに守れる体制をつくるという意味です。

ある会社が別の会社を買い占めるときその会社の株を買います。そこで買おうと思ったときに1株の価格が大きかったら費用がより多くかかってしまいますよね。大きな資金が必要です。

そういったことから自社株買いをすることで買収されにくい体質をつくることができます。

企業にとってもメリットが大きんだ

自社株買いのデメリット

このサイトに訪れていただいた方は自社株買いのメリットは知っているしむしろメリットしかないと思っているという方が多いでしょう。

ここからが本題でデメリットについて話します。

見た目の財務体質が悪くなるというのが一つ目のデメリットです。

自己資本比率はCapital ratioだったりEquity Ratioと言われたりします。

自分の総資産の内自己資本(純資産)はいくらくらいあるかという指標なんですが株が減ってしまうということはこの分子の純資産が減ります。

結果的に企業の安全性を示す自己資本比率が低くなってしまうのです。

一般的に20%が安全かどうかのボーダーラインとして意識されるので自社株買いを行っている企業の自己資本比率を確認して問題なく行われているかを見ないといけません。

2つ目のデメリットとしてキャッシュ高の減少というのがあります。

もちろん株を買うわけですから大きな資金が必要です。将来的な資金繰りを想定して自社株買いを実行しているとマーケットに捉えられるかが論点になります。

特にアメリカの記事では多かったのがコロナ前には金利が低い時にお金を借りて買戻しをする政策も取られていました。アップルとかはこの典型例で社債を発行して資金を調達しては自社株買いを行っている企業の一つです。

自社株買いをして企業の価値をあげようと短期的な目線は気づいている投資家からは批判的にみられますね。

3つ目は処分するときの方法です。

自社株買いを行って得た株は先ほども上げた通り償却することもできますし金庫株として保有してストックオプションまたは市場での再度売却をすることもできます。

自社株買いをすること自体がまずその企業が自分の株価が低いと認識していることをアピールしてしまっているのが1点目そして、自社株買いで買った資金を将来売却するときには再度市場に放出しなければなりません。

その時には投資家側からすれば今の株価水準が高いと企業が認識していることをばらしているようなものなので将来的な株価の低下につながる恐れがあります。

アップルの株価上昇も実は自社株買いに結構支えられているのね

米国市場での自社株買いの傾向と危なさ

みなさんはもし応援している成長株がやたらと自社株買いを行ったらどのように思うでしょうか。

株主還元してくれてありがとうと素直になれますか?海外では結構ここが問題になったりしています。

というのも企業の収益に対して次の設備投資を行い企業を成長させていくのが役目です。

完全に成熟期に来た企業であればいいかもしれませんが成長途中の会社がそんなことをして多くを株主還元つまり配当や自社株買いに使うというのは自分のビジネスを成長させる投資がないと言っているようなものです。

2018年には利益に対して配当と自社株買いによる利益還元の割合が100%近くになっているのも問題点だといわれています。上記で少し話題にあげました低金利環境下での自社株買いも金利が上昇するにつれて難しくなってきます。また役員報酬はEPS成長率に連動する傾向もあることから自社株買いを行うことで役員個人の短期的な利益を優先させているんじゃないかというのも最近の問題ですね。

100%を超えているというのは資金調達をして配当を買っているということだね

まとめ

さていかがだったでしょうか。前半はなるほどってなってはいたものが後半レベルが一気に上がって難しくなった印象かと思います。単純に自社株買いというイベント一つからしても世界的な傾向が見えてきますね。特にお金が余ったから自社株買いを行っていると思っている人からしたら社債で調達して自社株買いを行うというやり方は「へぇ」となったかもしれません。こんな話や詳しい金融話を毎週水曜日スペースでやってますし、lineグループでは毎日こういう解説が届きます。ぜひご検討くださいね。

もっと詳しくポートフォリオや投資について学びたい方へ

どのようにポートフォリオを分析したらいい?ニュースによって最新の情報から自分で判断できるようになりたい!そんな方のために月額3300円(初月無料)のライングループ勉強会をご用意しております。とりあえず入ってみて、お試し期間で抜けるのも良し。

まずは日々のニュースの読み方から勉強していきましょう。このlineグループに入ると以下のことが学べます。

- 世界ニュースを見ていち早く投資に結び付けられるようになる。(毎日厳選ニュース配信)

- 株、為替、仮想通貨、不動産、事業投資、保険あらゆる情報をどこよりも早くお知らせ

- 自分のポートフォリオを個別で見てもらえ、作ってもらえる。

- 月1~2回のセミナーに無料でご招待

- 好きな時、好きなだけ金融のプロに質問をしてあらゆる相談が可能

こんなにしてもらえてたった月額3300円なの⁉今何人くらいが所属しているの?

300人以上が毎日勉強しているよ!

コメント