以前S&P500をイチから罠まで解説という題名でブログを書かせていただきました。

大変反響があり、とても勉強になったとの意見をいただきましてありがとうございます。

今回は実際に私のお客様で運用している口座を名前を伏せることを条件に許可いただいて実際にS&P500を運用するとこのようになるという実例をもとに解説いたします。

目次

S&P500とオールカントリー商品の違い

まずS&P500がそもそも何?という方はぜひ過去のこちらのブログをご覧ください。

そしてETFにはいろいろな種類があり、もう一つ人気なETFに全世界株式に投資するオルカン(オールカントリーワールドインデックス)が存在します。

おそらくNISAなど積み立て投資でも人気なのはこの2大巨頭だと思います。

「どちらでつみたてやったらいいんですか?」

とよく質問いただくのですが、結論は、、、

「どっちでもいいです」

なんでかというとこれらETFはいろいろな銘柄のセットなんですが、そのセット、半分は現状被ってしまってるんです。

たまーに「私どっちも持ってます!」って方がいらっしゃいますが、、、

それ半分ほどは同じもの買ってますよって話です。

今日はいろいろ食べたいなぁってせっかくビッフェに来ているのに、お皿の上には全部種類が違うスパゲッティしか乗ってないって状況です。

スパゲッティがとても好きならいいんですけど、寿司取ってるつもりでスパゲッティ取っちゃってるなんてこともあります。

まぁわずかですがオルカンの方は新興国銘柄なんかも入っているのでそういう部分では異なりますが半分近くが米国株でS&P500でも入っている銘柄です。

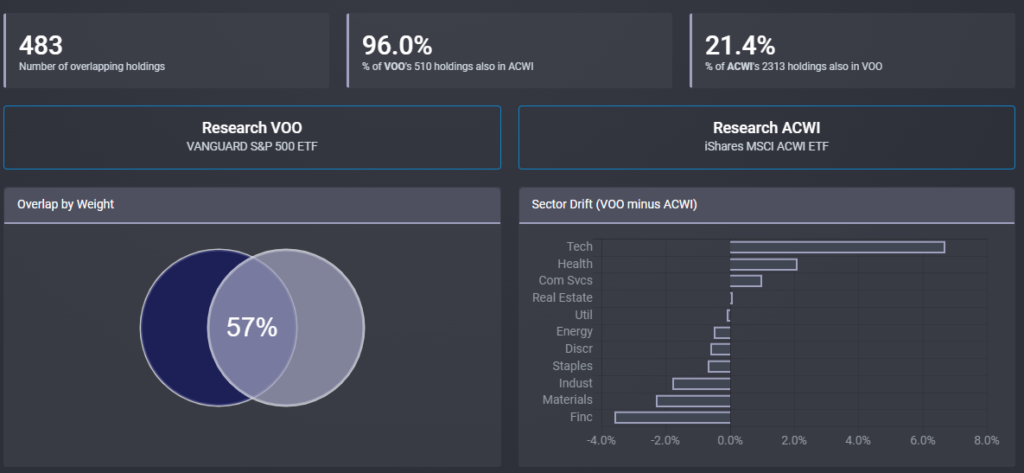

こちら海外のETF対応なのですが、2つのETFの中身がどれくらい被っているのかを見れる便利サイトがあります。

それがETF Research &Analysis for Serious Investorsの中の

Fund Overlapという機能

です。

2つのETFの中身がどれくらい被っているかを見ることができるんです。

試しにS&P500のETFであるVOOとオルカンとほぼ同様のACWIを見てみましょう。

これら2つのETFを比べてみると

57%被ってる

ことがわかります。

せっかく別々の商品を買っているのに半分以上被ってしまってます。

セクター別にみるのも可能で、特にテック系の企業はVOOに多く含まれていて、金融銘柄はACWIに多いということもわかります。

なにか2つ以上のETFを組み合わせようと考えている方、持たれている方は自分がどれくらい重複した買い方をしているのか見てみましょう。

もしかしたらみなさんのポートフォリオもスパゲッティだらけかもしれません。

投資信託の目論見書でも見れるのでぜひのぞいてみてください。

S&P500とオルカンの成績比べ

ちなみにオルカンとS&P500の値動きを比べてみましょう。

2010年代はアメリカハイテク銘柄が大きく伸びた年代なのでS&P500の方がいいのは予想通りです。

一方もちろんだからといってここからさらに同じくらいハイテクが伸びるかは疑問です。ま、きっと常に2010年代も同じようなこと言われながら伸び続けたんだと思いますが、、、

「もうはまだなり」

有名な投資格言です。「もうそろそろ高値かな」って思ってるときは「まだまだ伸びる」って話です。もちろん反対に「まだはもうなり」もあります。

結局相場はだれも読めないってことですね。

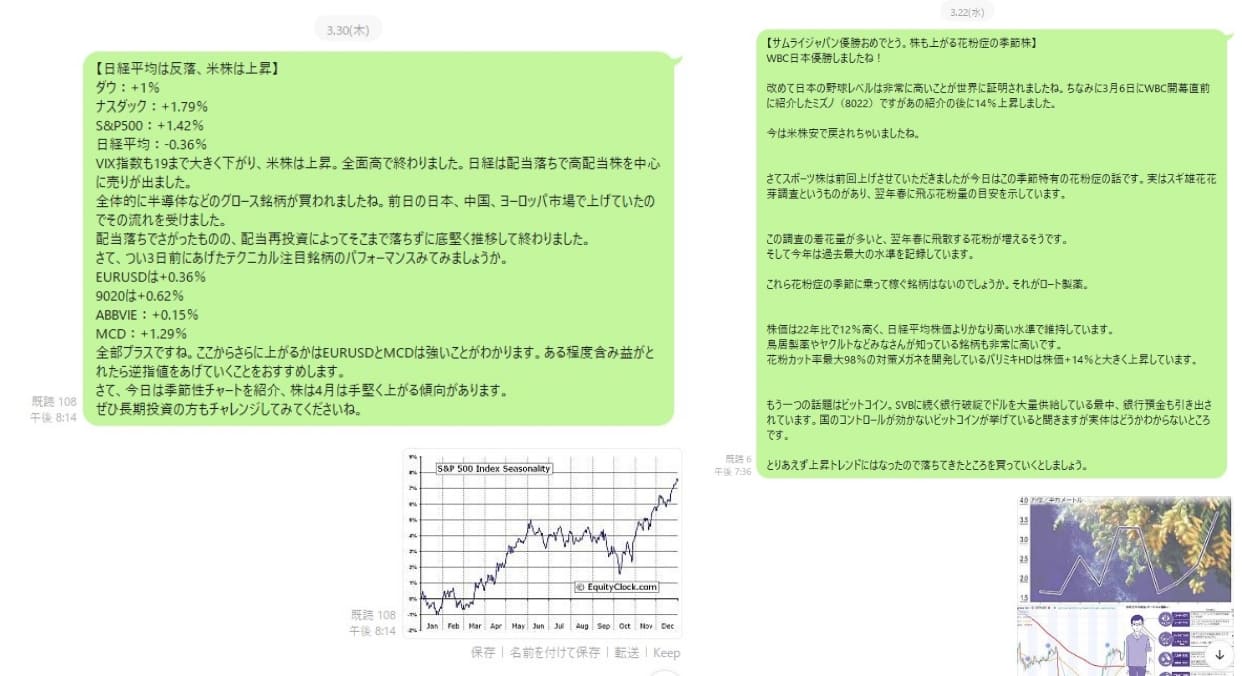

マネトレニュース登録のメリット。ディップ買い

S&P500を積み立てようとなった場合、こちらで運営しているマネトレニュースは基本的な日々のマーケット情報。

そして私個人的に見るその時々の商品を解説しているグループです。

そこでよく独り言のようにお知らせしているのが

ディップ買い

です。

インデックス投資の積み立てはもちろん楽天証券やSBI証券などで自動積み立てをして放置でまったく問題ないと思います。

ですが、マーケットが落ちた時に一気に買い増すことができたら、なお良しですよね。

超長期でみたら正直さ程変わりませんが、買った瞬間から落ちて損失を食らうより誰だってプラスのまま維持できた方がいいですよね。

よくインデックスの積み立て投資は複利だっていう方いらっしゃいますが厳密にはただのキャピタルゲインの集積です。

(もちろん年利7%の商品としてみるのであれば複利という考え方はできます。)

さてそこでマネトレニュース、マネトレ大学、マネトレ合宿ではマーケットの暴落に合わせて資金を配分、仕込みタイミングをつぶやいています。

参考にするのも良し、傍観するのも良し。ただボーナスなどが入ったときにお金を投資するのにあたり頂点で入れるよりは底で入れたいと思います。

詳しい内容はこちらでは言えませんがぜひ

1ヶ月の無料お試し

もありますので登録してみてくださいね。

まずは無料lineグループ登録

↓

「マネトレニュース希望」とコメント

↓

担当の者から連絡があり、面談を行い、その人に合ったサービスなのかを確認

↓

マネトレニュースに参加!

実際にS&P500に投資してみた口座の状況

本日はそんなS&P500に実際にマネトレニュースを基に投資していただいているお客様の口座を匿名で開示させていただくことを許可していただいたので2人分開示いたします!

実際にやっている口座ということで信憑性があがりますよね。

どうせ開示するならということでだいたい全体の投資額が同じくらいの2人の口座を出させていただきます。(2023年4月12日時点)

1人目:超堅実型

こちらの方は超堅実型です。

S&P500のインデックス投資に集中し、他にはわき目も降らず2021年5月ごろからディップ買いで一気に入れる形で投資されています。

特徴としては最初の方は株だけだと含み損も発生する可能性があるからということで、ゴールド(金)も買われていました。

NISAで買い、NISAの枠をその年使い切ると特定口座で買い増しているのでこのような表示になっているわけですね。

非常に堅実に投資されており、投資元本総額は

719万2,239円です。

最近もまた積み増したようで表示される利益率は少ないですが40万円程のプラスはかなり大きいですね。

2.積極的に投資する攻撃型

もう一方の方はガンガン個別銘柄を買われるタイプの方です。

一般的にマネトレ大学で教える守りの投資は時間をかけたインデックス投資ですが、

この方はリスクを承知の上で個別銘柄に挑戦。

老後の退職金を自ら運用し、配当金を目的に買われています。

その中でもS&P500のインデックス投資はあった方がいいと理解していただき、ディップ買いをマネトレニュースを見てやられてきました。

2022年から投資を始められたのでちょうど1年くらいたったでしょうか。

まだS&P500は金額的には積みあがっていませんが、着実にプラスにはなってきています。

日頃のニュースも熱心に見ていただいており、今後日本の高配当銘柄が人気になるのではという判断で買われたものが非常にいい成績を出しています。

今後これらの銘柄が下がったとしても配当が出る限り保有するそうです。

全体の投資金額は842万7161円。

含み益はご覧の通り、高配当株で有名の日本郵船や商船三井から15%近くの配当金が吐き出されたうえで尚10%以上の含み益ですからそりゃ長期で持ちますよね。

インデックス投資は遅れて成長してきます。

将来的にインデックスが大きくなってきたら今時流に乗っている高配当株も少しずつ移していくのもありですね。

まとめ

どうでしたでしょうか。今回のまとめとしては、、、

インデックス投資を実際にこれくらいの金額をこれくらいの期間積み立てるとこういうふうになるんだぁってのがざっくりでもイメージついていただければいいと思います。

もちろん積み立て投資は投資信託で行っている人はそれはそれでいいと思います。

ディップ買いはマーケットが落ちた時に一気にETFを買うという方法で、

既に大きな現金をこれからインデックスに投資したいという方にはおすすめです。

これから少しずつ積み立てたいという方は収入と相談して行ってください。

マネトレ大学

ゴールドマン時代1年目に習う金融知識をまとめたマネトレ大学というのをやっております。

無料ライングループに登録すると以下の特典がついてきますのでぜひご参加ください。

◆まずは無料LINE登録で特典をGET

-マーケットを読むのに必要な金融ワード18選

-金融プチコラムBOOK

-有料級!入力するだけで老後のイメージができる人生簡単設計シート

-(なんか動画あれば)

-あなたの今のレベルが3分でわかる!金融検定シート!

-有料級月1回、マネトレ大学卒業生が行うトレーディング勉強会の動画視聴

コメント