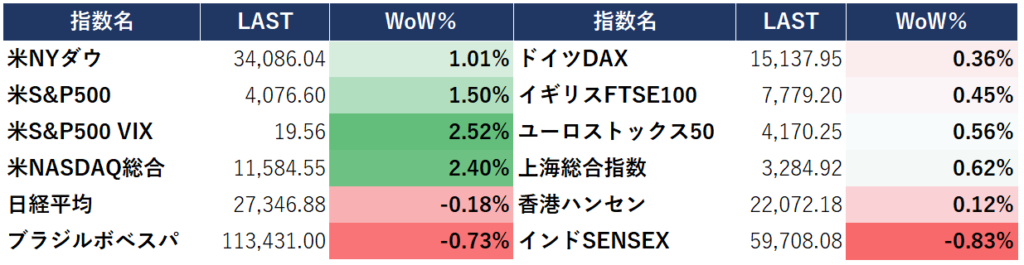

主要指数1週間の動き

VIX指数は上がっているが、全体的に米国株は順調にプラス。昨日発表された雇用コスト指数も予想が1.2に対して1.0と低い結果。今週はFED、ECB,イングランド中銀、とそれぞれが金融政策を発表するうえに雇用統計が被っているのでなかなか市場は動かないと考えられる。

日経平均は27000円付近を上下しており、なかなか超えられない壁にぶつかっている印象。インドは世界的にニュースになっているアダニグループの不正会計事件によって全体が引っ張られて低迷している。なんとインド市場に7社もグループ会社が上場しており、全体指数の4%を占める寄与度なのでそりゃ世界がプラスでもマイナスなのはわかります。

インフレがピークを過ぎて、利上げ期待が後退し、全体的に指標も穏やかになりつつあることから、金利はさがり、米国グロース銘柄が年始から大きく上げている。一方バリュー銘柄はさほど上がっていない。去年のポジションのリバランスが起きているのか。全体的にマーケットもFEDが年末くらいに利下げすることに期待して買っているので若干危なさを感じる。

長い下落トレンドをようやく突き破って前回高値まで近づいてきた。もしここを勢いよく突き抜ければ上昇トレンド入りが確認できる。

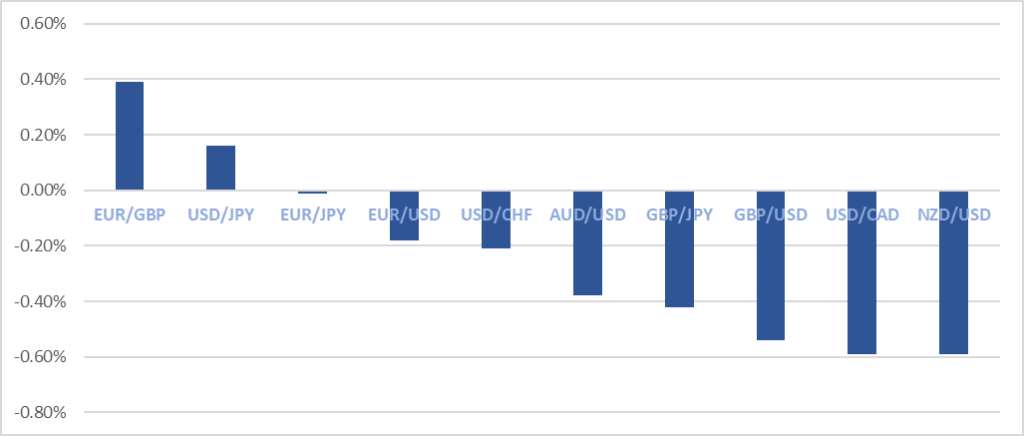

為替一週間の動き

米国10年債利回りは1週間であまり変動せず、値動きはない状態。その結果ドル円も130円前後であまりうごかず停滞していた。全体的にそれほど大きな動きもなくどれが強いとも言い難い状態。全体的に変化なし。

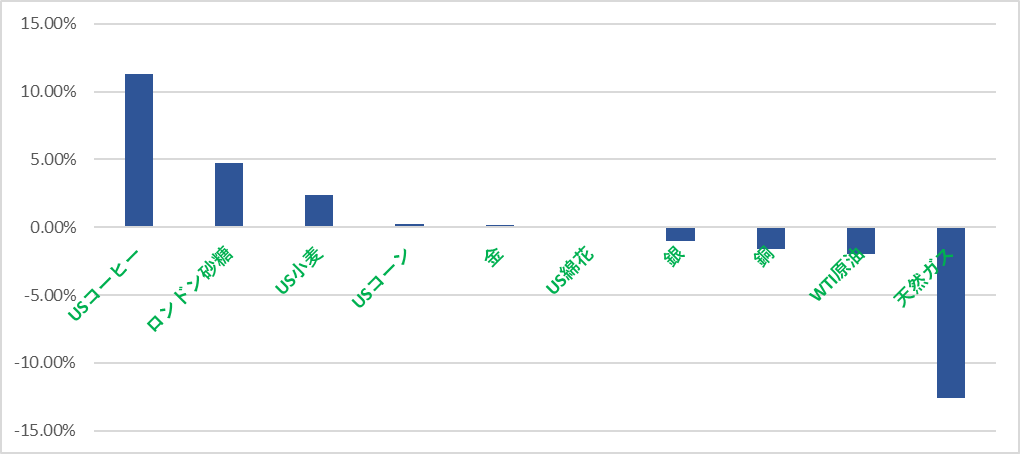

コモディティ(1週間の動き)

コーヒー豆が急伸の+11.30%の一方天然ガスは引き続き大幅下落-12.59%。去年の分の上昇を全部吐き出しそうな印象。ドル円、金利は上下ないのでGOLDもあまり動いていない印象。

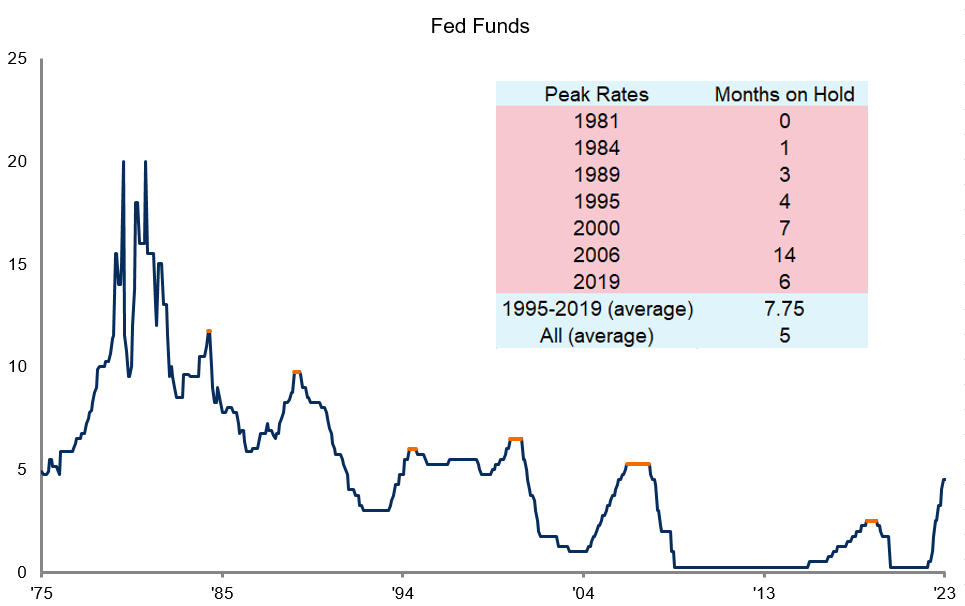

FEDの利上げが終わった時…

今市場で別れているFEDは年内に利上げするのか、しないのか。いずれにしろ割と市場で合意が取れているのは一定期FFレートが横ばいで動くパターン。この場合過去どうなったのかというのをステートストリートが出していたので抜粋。過去のデータから見ると、2006年の時が一番長く、14か月も頂点で横ばいのあと、利下げを行っていた。平均すると約8か月が利上げストップ→利下げのサイクルだ。しかもこのとき25%上昇した。過去のFFレートと株価の推移も過去のブログに載せているのでぜひ見ていただきたい。平均だとすると利下げは今年行われず、今年は年末までFFレートはキープということになるだろう。

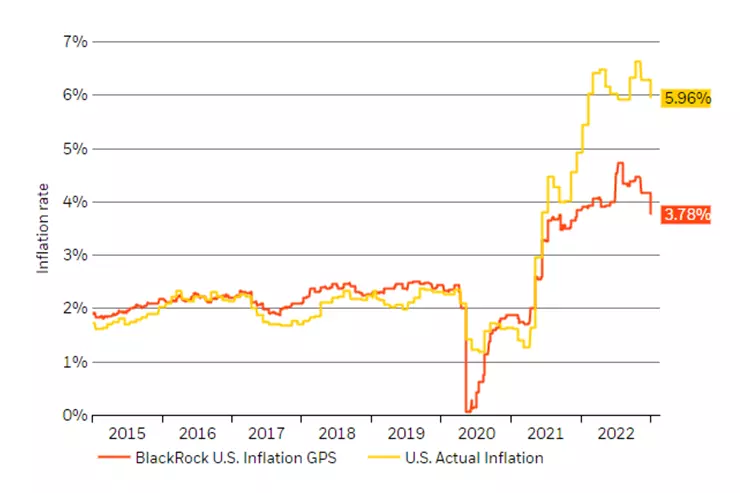

FEDの焦点変化(ブラックロックレポート抜粋)

2022年の最後の方でインフレ率の指標がピークアウトしだして利上げペースが0.75%から0.5%に落ちましたね。指標だけから読み取るとインフレ率はピークアウトしたように思えますが、FRBが何をもとにFFレートの誘導を考えるかという焦点が当初から変わってきたように思います。

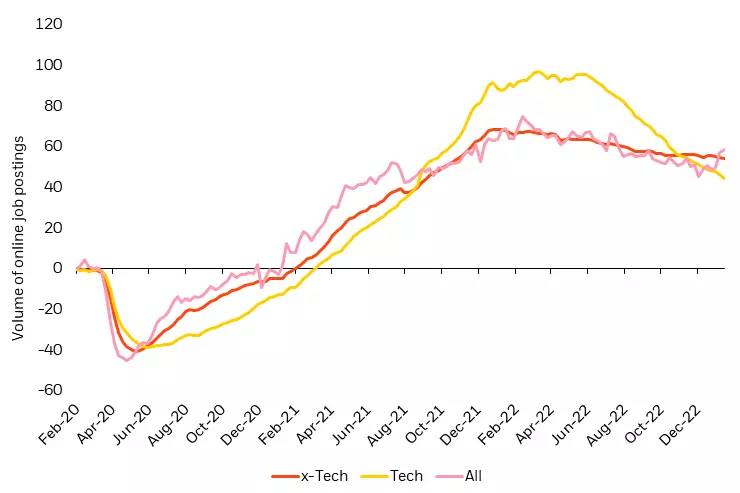

続いて目をつけているのが労働市場。賃金は経済活動の再開以来急激に上昇し、インフレの原因の一つだと考えられています。賃金がより多く入ればいろいろな人がモノを買い、結果モノの価格はあがりますよね。FRBは去年の11月に声明を出したときには物価上昇率を2%に維持。そして賃金上昇率を3.5%にするというのを目標に掲げました。

インフレ圧力の根強いサービス部門での賃金上昇率の抑制が必要です。鈍化はしてきていますが依然として高い水準ですね。

今市場で話題になっているハードランディングとソフトランディングの意見割れですが、実際専門家の中でもいろいろな意見があります。ハードランディングとはFEDが金融引き締めを過度にやったために経済に打撃を与え、リセッションにおちいるという予想です。一方ソフトランディングとはFEDが適切に利上げを止めて経済にダメージがないままインフレを退治できるという状態です。

ブラックロックのデータによると、今までは金融引き締めによって雇用喪失と高い失業率を生み出してしまっていたが、今回の労働需要の減少はそもそもの発端がコロナで補助金ももらった人たちが労働市場に戻らなかったために発生した労働不足から一気に解放された経済活動の再開で盛り上がりすぎた求人と雇用の正常化に向かっている現象だといいます。そのため企業の調子が悪いわけではなくて、最適な労働力を配置するための調整だといわれています。

結果的にここから経済が崩れてリセッションに陥るケースは低く、高金利での維持がつづくものだと考えられているレポートでした。ちなみにソフトランディングとなったときのシナリオで買っておいた方がいいセクターは資本財、耐久消費財、自動車、航空会社など過去1年間で大幅に下がったものを拾っていくのがいいといわれています。

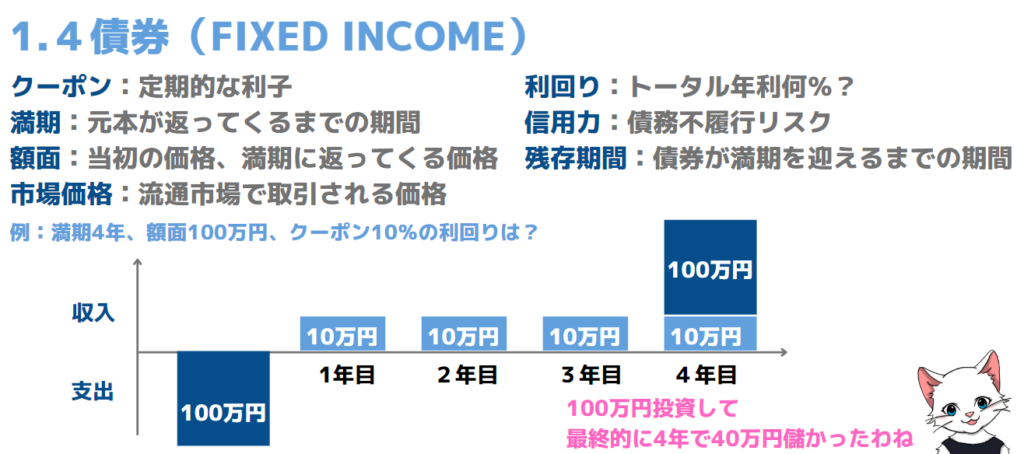

債券投資

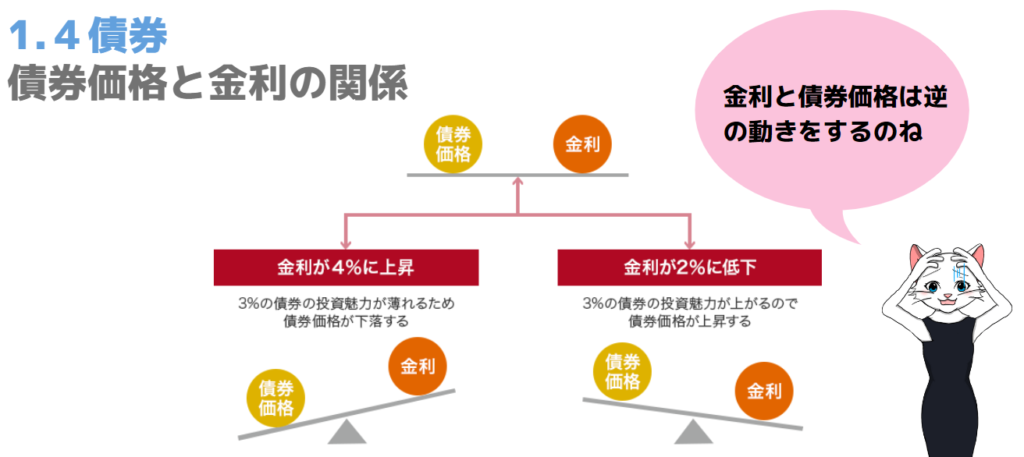

今後金利が下がってくると予想する投資家は多いです。特に去年まで大幅利上げだったので債券はどこも安くなり買い時です。今日は債券投資の基礎からどういうのがあるかを解説します。

債券の種類

普通債:ノーマル債券です。満期日が設定されていて償還でお金が返ってきます。その日までの利回りが表示されています。

永久劣後債:永久劣後債とは、企業が発行する社債のひとつで発行体が倒産してしまった時に株式よりは返済義務がたかいけれども通常の債券よりは返済義務が劣る債券のこと。つまり、返さなくていいレベルが高いので結果的に利率が高い商品が多い。

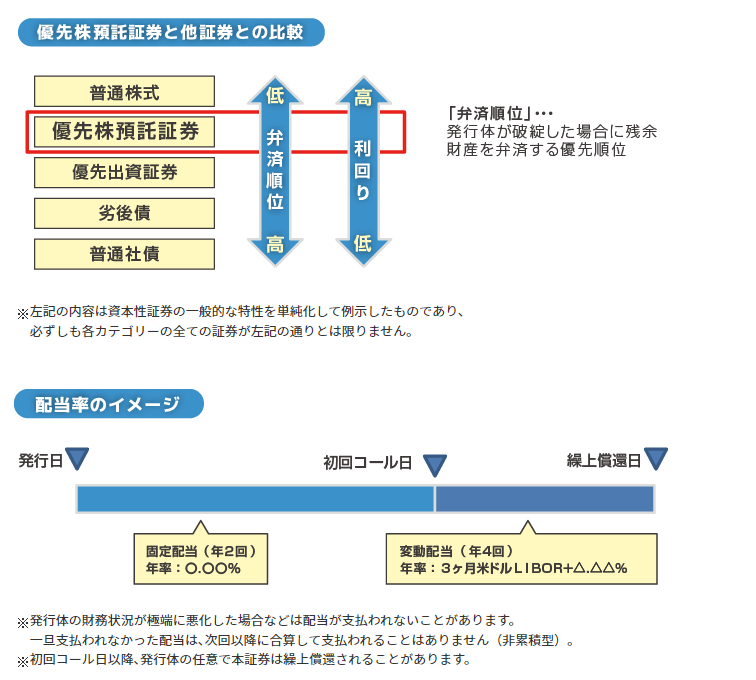

優先株預託証券:会社の議決権がない代わりに普通株に比べて配当金を優先的に受け取れるなど投資家にとって権利内容が優先的になっている株式。一般的にキャッシュフローは毎年の配当でもらえるので債券に似ているが償還がない。株式と同じ性質なので正直会社が倒産の危機にあるときには返さなくて良い分利率は高くなっている。

もちろんこういった個別銘柄の債券はふつうに買い、売却することもできますが基本満期(普通債券は)まで持つのが原則です。

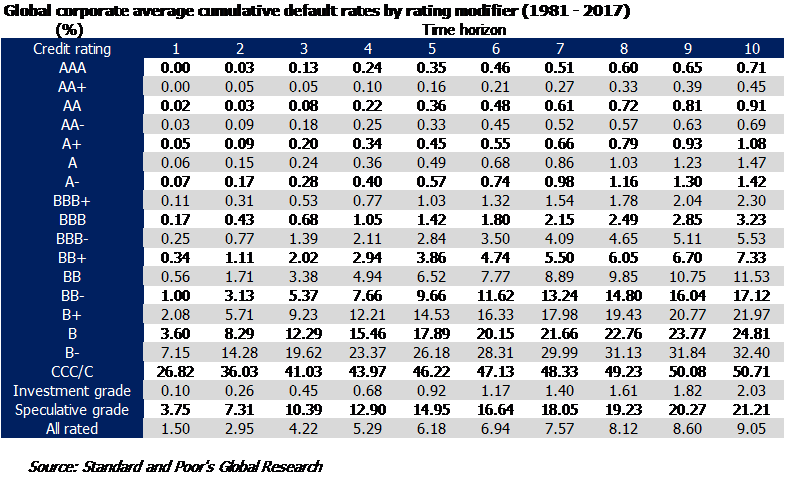

ちなみに格付けは大事な話。債券がどれくらいの確率で破産してしまうかを表したものです。下記少し昔のデータですが参考にしてください。

S&P格付けでAAAの債券を買った時に10年後倒産している確率が0.71%ということです。

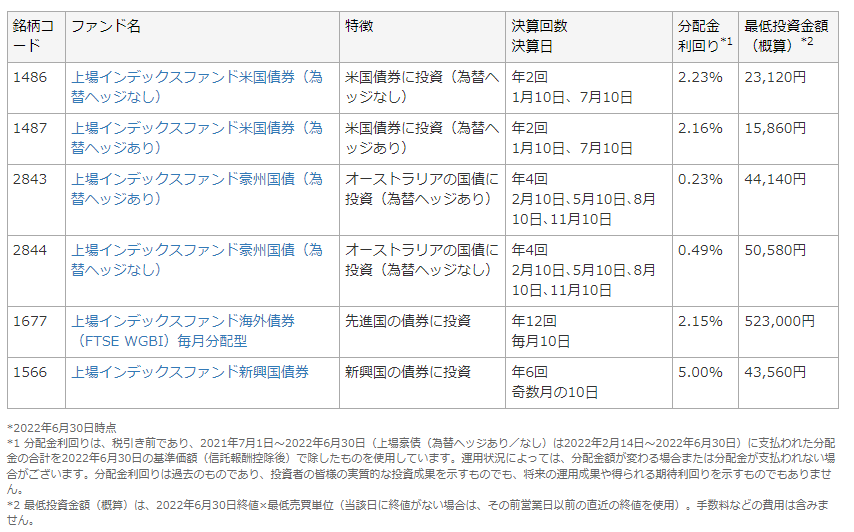

それより早く売却したいまたはキャピタルゲインも取りたいという場合はETFをお勧めします。まずは国内ETF。海外の債券も買えるので非常にお手頃です。

もっとありますがNIKKOがいい感じまとめてくれていたので当時のものですが抜粋。おすすめは為替ヘッジなしです。為替ヘッジコストを取られるので個人的には今後日本円を持っていてもしょうがないでしょってことでナシをおすすめします。ETFなら値上がり益も一緒に狙えます。ただ、米国以外はまだ利上げしてますし、インフレが止まってない国があるので現状は米国関係の債券くらいしか手は出せなさそうです。では米国債のETFを下記おまとめご紹介。

AGG:一番一般的なものです。Iシェアーズ・コア・米国総合債券市場ETF。世界最大の運用会社ブラックロックが運用。分配金利回りは2%前後。経費率が0.04%と非常に低いものとなっており、合計約7500銘柄の債券で構成されています。格付けでいうと7割がトリプルAと安全なものになっております。平均残存期間は3-7年程度と短めですね。

TLT:Iシェアーズ米国債20年超ETF。米国債20年以上の長期債に投資している。経費率は0.15%。債券価格は残存価格が長いものほど多く価格に反映されるのでより大きなキャピタルゲインを狙えます。これもブラックロックが運用しています。残存期間が25年を超えているので価格に反映されやすいです。

EDV:分配金利回りが3%経費率0.06%の期間が25年近くある超長期国債で構成されています。金利の影響を受けやすいのが注意点で、2022年大きく政策金利が引き上げられた年は1年間で35%以上下落しました。

TMF:20年超米国債ブル3倍ETF。レバレッジ型のETFであるため短期で値上がり益を狙うのに使えるかもしれませんが、経費率が0.88%と高いので長期で持つことはおすすめしません。ここだ!って勘が働く方はぜひ買ってみてくださいね。

LQD:IBOXX米ドル建て投資適格社債ETFです。社債1500銘柄以上で構成されているETFです。投資適格とされるBBB以上の格付けを獲得している銘柄のみで構成されているため比較的安定しています。分配金は年間で約3%です。

HYG:IシェアーズIBOXX米ドル建てハイイールド社債ETFです。格付けがBB以下、いわゆるジャンク債といわれている銘柄1000社で構成されています。格付けが低い分もちろん利回りが高いです。なんと分配金約5%。普通の株を買うより全然いい配当ですよね。

マネトレ大学

ゴールドマン時代に習ったこと研修などを詰め込んだマネトレ大学を開校します!ぜひこちら覗いてみてくださいね。どんどん生徒増えています。

まずは無料ライン登録はこちら↓

コメント