目次

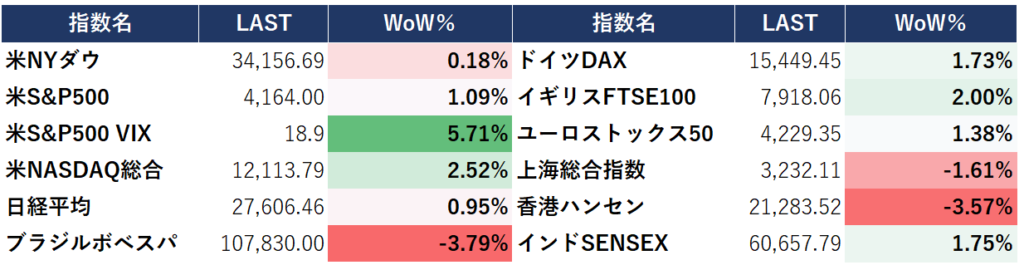

主要株価指数推移(1週間)

先週から今週にかけて起きた出来事を一気におさらい。相場は乱高下する1週間でした。

2月3日に米国労働統計局は1月の雇用統計を発表しました。この発表前までは世間はかなりインフレ終わりましたモードが続いており、「年内利下げ」の声も上がっていました。その結果は

非農業部門雇用者数は前月から低下すると大方予想されていましたが就業者数は市場予想が+18万7000人に対して結果が51万7000人増、市場予想の3倍となる大幅な増加を示しました。

一方失業率ですがこちらは市場予想3.6%に対して結果が3.4%と、これも前月からの増加が予想されていましたが結果からすると前月から0.1ポイント下がりました。これは1969年以来の低水準です。

FRBは金融引き締めを行ってはいましたが雇用が思ったよりも堅いことがわかりました。特に民間サービス部門では雇用の伸びが前月比+39.7万人と大きく伸びています。

この結果を受けてマーケットは下落。金利は上昇しドル円も下方向に予想していましたが急上昇。

そして今週はパウエル議長のコメントが発表されまして、主な要点をまとめました。昨晩は市場が上下に大きく動きましたね。

①「ディスインフレーションがはじまった。まだまだ時間はかかる」

②「雇用統計の強さに関しては予想外」

③「強い雇用や高いインフレの指標が今後も出ればより金利を上げていく」

市場は先週の雇用統計から割とタカ派な発言を気にしていたのですが、①のコメントで一気にハト派な感触を感知し、株は上昇。その後割と②と③などタカ派な発言がでてきて一気に急落しましたが最後は元に戻し最終的には上げで終わった相場でした。

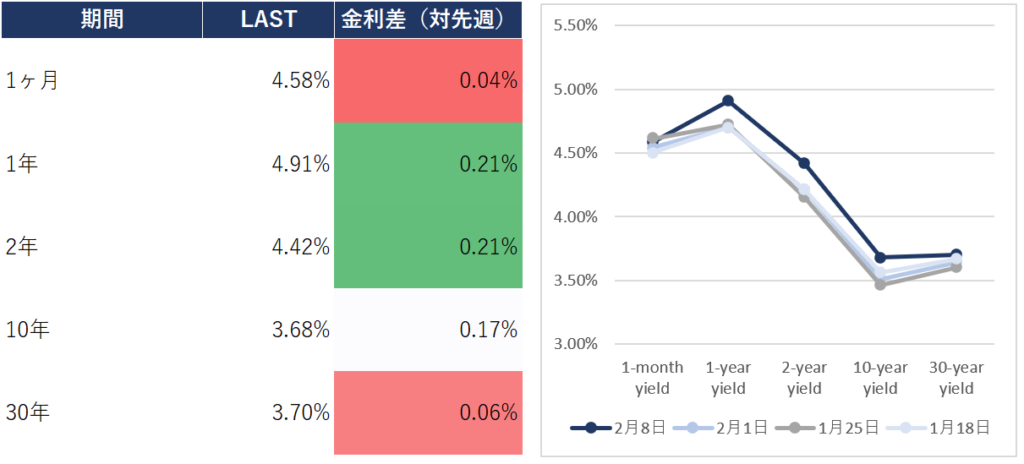

1週間の債券利回りは結果的に若干上昇して終わった。昨日のパウエル発言では最終的にタカ派な発言で終わったためか、思ったよりも好感を持たれて株に資金が流れ込んだ部分もあると考えられる。10年債利回りは200日移動平均線で跳ね返りトレンドラインにぶつかった。ここで反応し少し下落すると思われるがそれがどこまで止まるかが焦点。

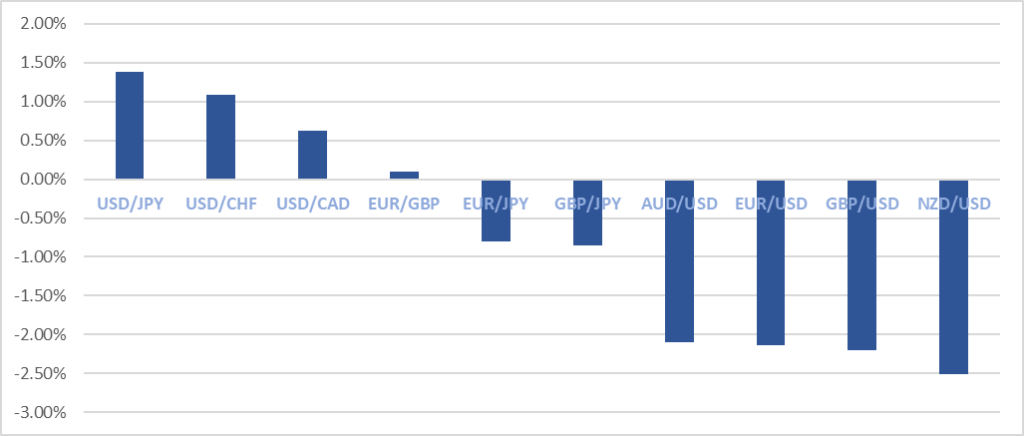

為替一週間の動き

ドル円が1週間で大きく上昇。1ドル130.72円で推移している。(2月8日20時現在)全体的にドルが強いことがわかる。この1週間だけで見ると、金利の上昇、ドルの上昇、金など下落。とはいえドル円を見ていても先週の金曜日水準まで戻ってきており、引き続き下落てトレンドは崩れていない。ちなみに先週木曜日はECBの金融政策発表。2会合連続で0.5%の利上げ。ポンドも0.5%の利上げでした。前回と利上げ幅は変わりませんでしたが、市場では今後インフレが落ち着いて利上げペースが落ちると予想。これに関しては専門家もまだインフレが収まっていないのに考えが甘すぎるという声も上がっています。ゴールドマンの予想では賃金も失業率もあまり悪くなっていないのでインフレがまだ止まることはないといわれています。

日本市場は日銀総裁の次期総裁ニュースが焦点を集めている。6日の日本経済新聞電子版は、政府が日本銀行の黒田総裁の後任人事について雨宮副総裁に就任を打診している。雨宮総裁は金融緩和が維持される、あるいは正常化が大きく進まないと考えられているためこれが決まれば大きくドル円は上昇するとかんがえられる。 大枠が報道されていることで投資家もリスクを取りやすくなっている環境がある。

雨宮氏は日銀のエースとして金融政策の企画立案を担う企画畑を中心に歩み、大規模な金融緩和を推進する黒田総裁の実務面を支えてきた人だそうです。ブルームバーグにわかりやすい記事があったので抜粋。

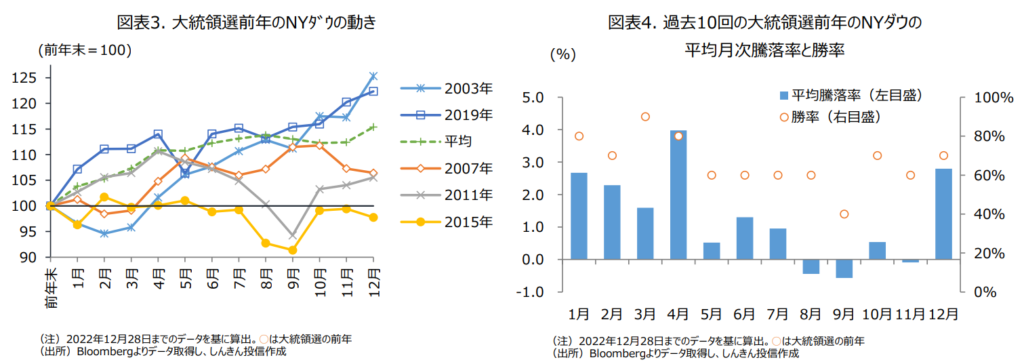

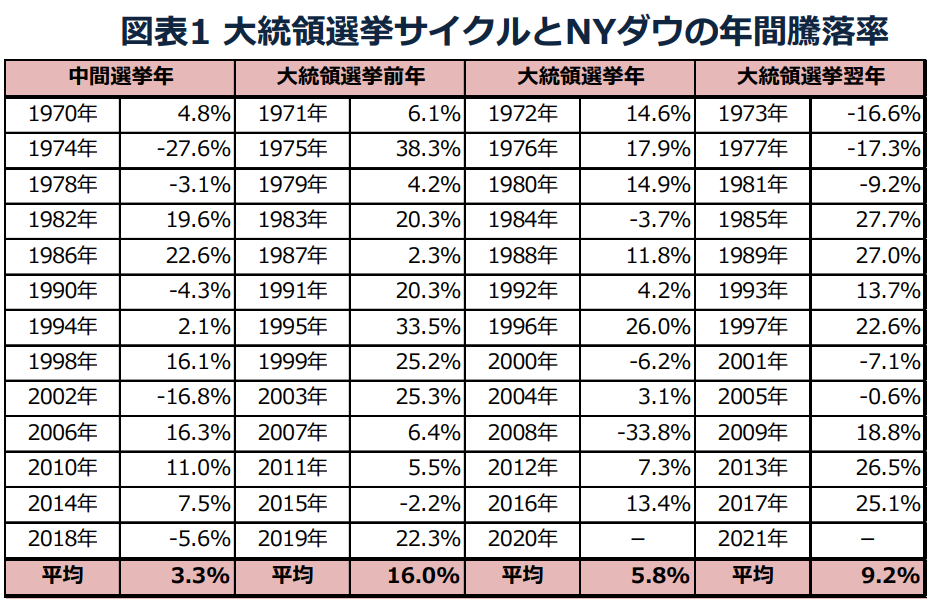

大統領選前年が一番株が上昇する話

2024年は米国の大統領選挙です。去年中間選挙だったのにもう?という声も上がるでしょうが数えてみたらそりゃそうです。さて、中間選挙前後と大統領選前後一番株が上がりやすいのはどの年でしょうか。というデータがあります。ちなみに今年は2024年に大統領選を控えた、「大統領選前年度です」

こちら2020年の資料ですが、過去のデータを遡って見た時、大統領選挙前年の年間騰落率が一番高かったことがわかります。なんと過去80年間で19勝1敗とたった1回しか負けてないことがわかります。大統領も再選するために現職の年で株価上昇を演出したいですもんね。政治と経済は離れているようで実は密接に連動しています。今年は5月頃に利下げを予想されていますが、利下げまでもいかないにしても大きな利上げもないので今年は地道に伸びていってくれたら今年もプラスで終わりそうですね。ちなみに今年のダウの年初来騰落率は+3.05%です。平均が16%なのでこの点で見ればまだまだ株は上昇余地がありますね。

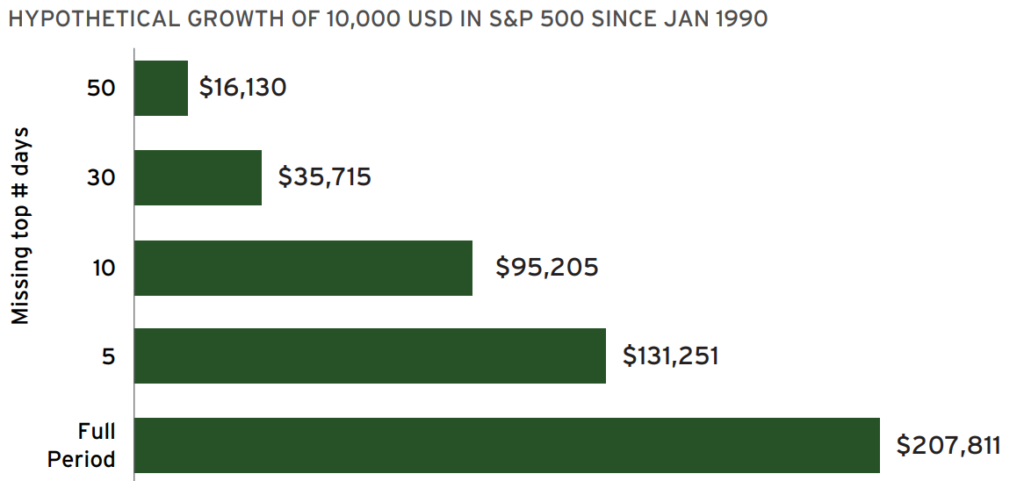

長期投資で覚えておくべき表

結構SNSでも見かけたことがある人が多いかもしれませんが、資産運用は長期投資が一番だと考えます。それもずーっと置いておいた方がいい。2022年で最も成績が良かったアセットはコモディティだがそれに次いでキャッシュもパフォーマンスがよかった資産の一つでした。

2022年に良い感じで利確してそのあと相場が急落。よっしゃって思った人も多いかもしれませんが、この次に落とし穴があります。それはマーケットタイミングというコストです。

つまり上昇を正確に当てることはできないということです。一回抜けたポジションを次いつ買おうかみなさんも探るでしょう。最安値を大きく更新したときに買いボタンを押せるでしょうか。

おそらくそれを押せる人はほとんどいないでしょう。だいたいが大きく下落したその次の日が大きく上昇しやすい相場です。ではその大きく上昇した相場を逃した場合我々はいくら本来おいておくだけでもらえたはずの利益を逃しているのかという図がこちらです。

簡単に日本語でわかりやすくするために100万円で為替を考えずに単純計算で説明します。今S&P500に1990年1月に投資したとしましょう。それをフルでずーっと持ち続けた場合2022年9月末時点で資産は約2000万円になります。が、一時の暴落に耐えられず利確してマーケットから一度退場した場合、最も上昇した5日間に株を入れてなかった場合その資産は1312万円になり、10日間逃すと約半分の950万円になります。

一回の安心で大きな将来のコストを払っているという認識を持っておいた方がいいことがわかる図です。

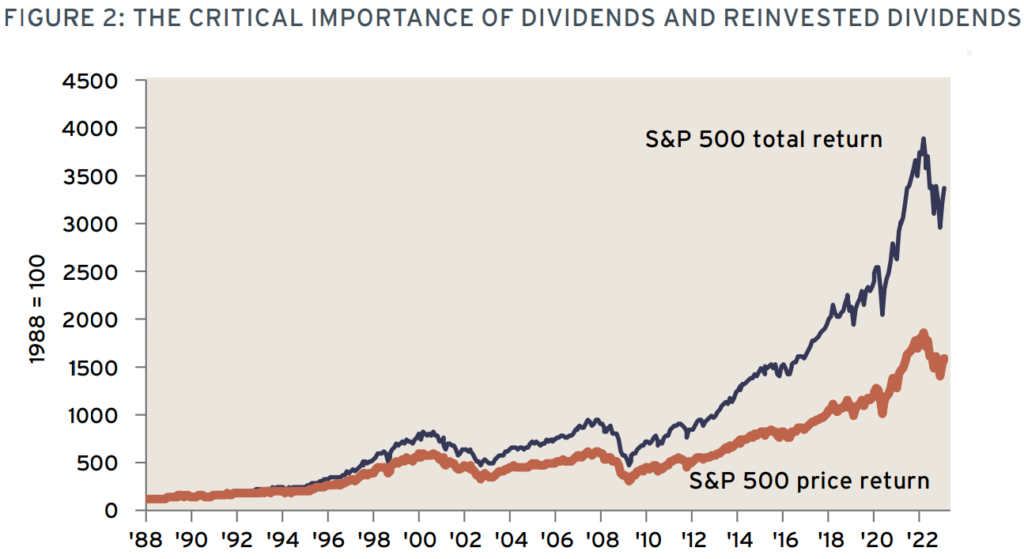

流行りだしている高配当投資

最近高配当投資というのが流行ってきているように思います。株がなかなか上昇しないので配当金で得をしようという作戦ですね。日本郵船や商船三井など配当利回りが15%以上の商品も延々と買われ続けています。

配当再投資の大切さがわかる図を紹介します。

2022年11月までの1988年からのS&P500のリターン(再投資ありと純粋な価格リターン)純粋なリターンが1500近辺なのに対して、再投資リターンは3500まで到達している。およそ2倍以上の差がつくので長期投資の方は再投資を忘れずに。または自動設定にしておくと良い。

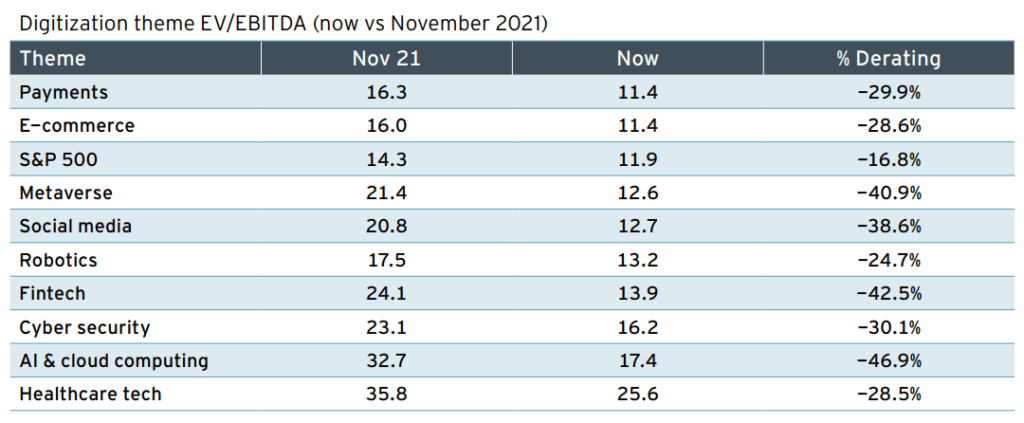

EV/EBITDAで見る長期投資の銘柄

上記は2021年11月から現在(2022年10月時点)でのEV/EBITDAの下落率。それぞれこれからより発展が見込まれる長期投資に適している銘柄群がバーゲンセール状態になっていることを示している。

ちなみにEV/EBITDA倍率とはEV(企業価値)がEBITDAの何倍とされているかを表す指標です。ある企業を買収した際にその資金を回収するのにその会社の収益で何年かかるかを示す指標で、M&Aの時などに使われます。ちなみに計算式は以下

EV(Enterprise Value 企業価値)=株式時価総額(株価×発行済み株式数)+ネット有利子負債(有利子負債-現預金)

EBITDA(Earnings Before Interest, Taxes, Depreciation and Amortization 利払い前・税引前・減価償却前利益)=営業利益+減価償却費

ですがここでは投資効率というようにみてもらうと、要は2021年の時からかなり割安になっていて今が買い時かもしれませんということです。もちろんこの中から一番落ち込んでいるAIやクラウドサービスの企業に投資するのもアリですが、個人的には全部機械化につながる半導体銘柄なんかを買うのもありだとは思います。

マネトレ大学

ゴールドマン時代に習ったこと研修などを詰め込んだマネトレ大学を開校します!ぜひこちら覗いてみてくださいね。どんどん生徒増えています。

まずは無料ライン登録はこちら↓

コメント